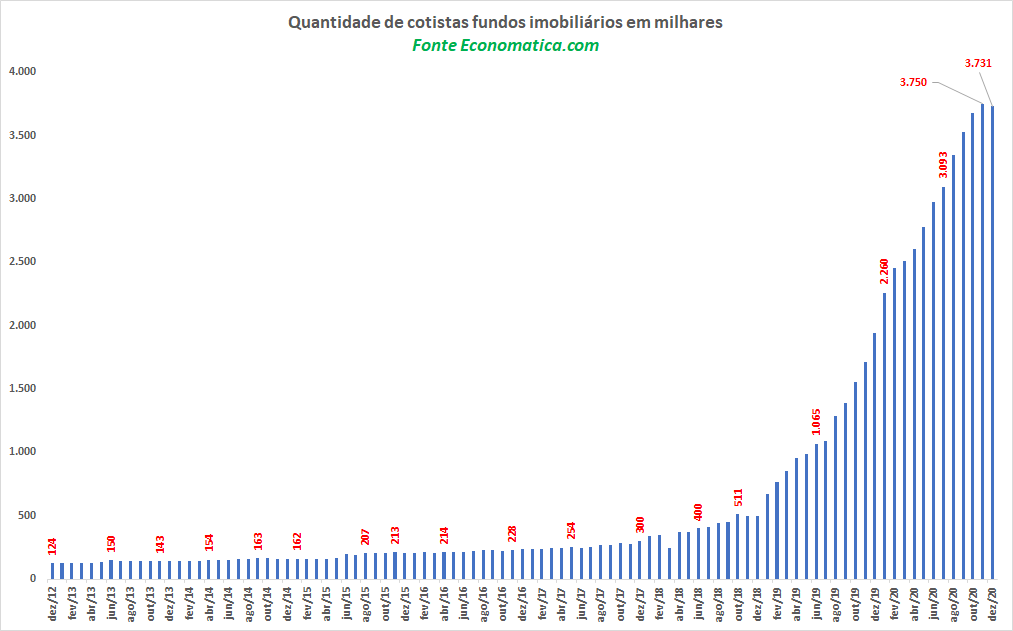

O levantamento foi elaborado com base nas informações disponibilizadas pelos gestores na B3 e ANBIMA.Para o cálculo da quantidade de cotistas dos fundos imobiliários consideramos todos os Fundos Imobiliários (FII) registrados na ANBIMA.

A amostra é variável, porque para o levantamento verificamos a quantidade de cotistas de todos os fundos que existiam em cada final de ano da década.

Devemos salientar que podemos ter alguma dupla contagem, porque que muitos CPF’ s ou CNPJ´s são cotistas de mais de um fundo, assim um único investidor pode estar alocado em diversos fundos imobiliários.

Em dezembro de 2012 a indústria de fundos imobiliários contava com 124 mil cotistas, ficando abaixo de 200 mil cotistas até agosto de 2015, quando atingiu 207 mil cotistas. Em dezembro de 2017 a contagem sobe e ultrapassa os 300 mil cotistas. Em outubro de 2018 a indústria ultrapassa os 500 mil cotistas e dobra a quantidade para 1 milhão de cotistas em junho de 2019. Já em janeiro de 2020 o total supera os 2 milhões e em julho de 2020 os 3 milhões de cotistas.

Em dezembro de 2020 registramos 3,73 milhões de cotistas em fundos imobiliários, que é 91,7% superior a dezembro de 2019 e representa um crescimento de 1,78 milhões de cotistas.

Fundos com maior quantidade de cotistas em dezembro de 2020

A tabela abaixo traz a lista dos 20 FII com maior quantidade de cotistas no final de 2020.

O FII Maxi Renda FII-Única lidera a lista em dezembro de 2020 com 304.576 cotistas, mostrando um acréscimo de 223.606 cotistas em relação a dezembro de 2019.

O Credit Suisse Hedging Griffo Cor Val S.A e Vinci Real State Gestora de Rec Ltda, com três FII cada, lideram a lista. Quatro gestores têm dois fundos e seis gestores têm um único fundo na lista dos 20 FII com maior quantidade de cotistas.

Nove FII têm como foco de atuação o tipo TVM, quatro são híbridos, três de shoppings, dois de logística e os tipos lajes corporativas e outros focos participam com um FII cada.

Volume financeiro médio diário anual consolidado

Para o levantamento consideramos os dados da bolsa B3 e os fundos negociados neste mercado, a amostra é variável tendo em vista que foram considerados todos os FII presentes em cada data.

Em 2011 os FII movimentavam em média por dia R$ 3,3 milhões/dia, no ano de 2013 ultrapassaram os R$ 20 milhões/dia e ficaram até o ano de 2017 com volume entre R$ 20 e 30 milhões/dia.

Em 2018 o volume atinge R$ 43,5 milhões em média por dia, saltando para R$ 118,3 milhões no ano de 2019 e R$ 207,9 milhões em 2020.

Entre os anos de 2018 e 2019 o crescimento é de 171,9% e em 2020 registramos crescimento de 75,7%. Já entre os anos de 2018 e 2020 o crescimento é de 377,7%.

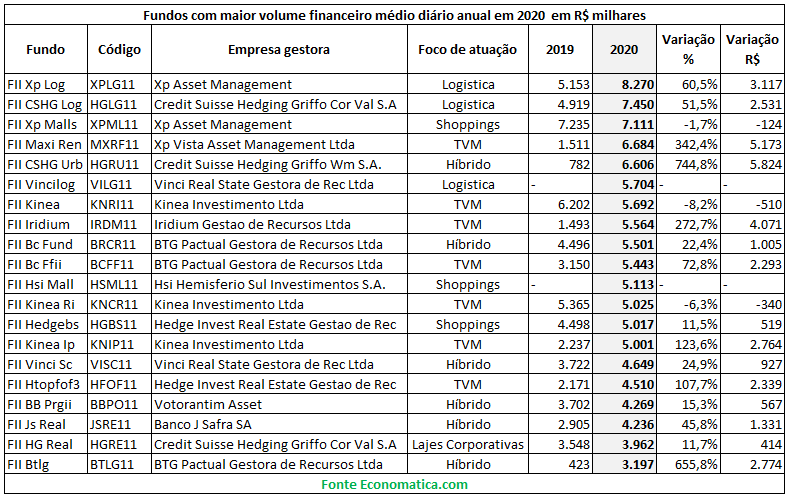

Fundos com maior volume financeiro médio diário em 2020 na B3

Na tabela abaixo listamos os 20 fundos com maior volume financeiro médio diário movimentado na bolsa B3 no ano de 2020.

O fundo FII Xp Log (XPLG11), da Xp Asset Management, com foco de atuação em Logística, no ano de 2020 movimentou em média por dia na bolsa B3 R$ 8,27 milhões/dia, valor este 60,5% superior ao do ano de 2019 ou R$ 3,11 milhões superior.

BTG Pactual Gestora de Recursos Ltda, Credit Suisse Hedging Griffo Wm S.A. e Kinea Investimento Ltda têm três fundos na lista dos 20 mais negociados.

Hedge Invest Real Estate Gestão de Rec, Vinci Real State Gestora de Rec Ltda e Xp Asset Management têm dois fundos cada um. Outros cinco gestores participam com um fundo cada.

Sete fundos têm como foco de atuação o tipo TVM, seis são híbridos, shoppings e logística têm três fundos cada um e lajes corporativas um único fundo.

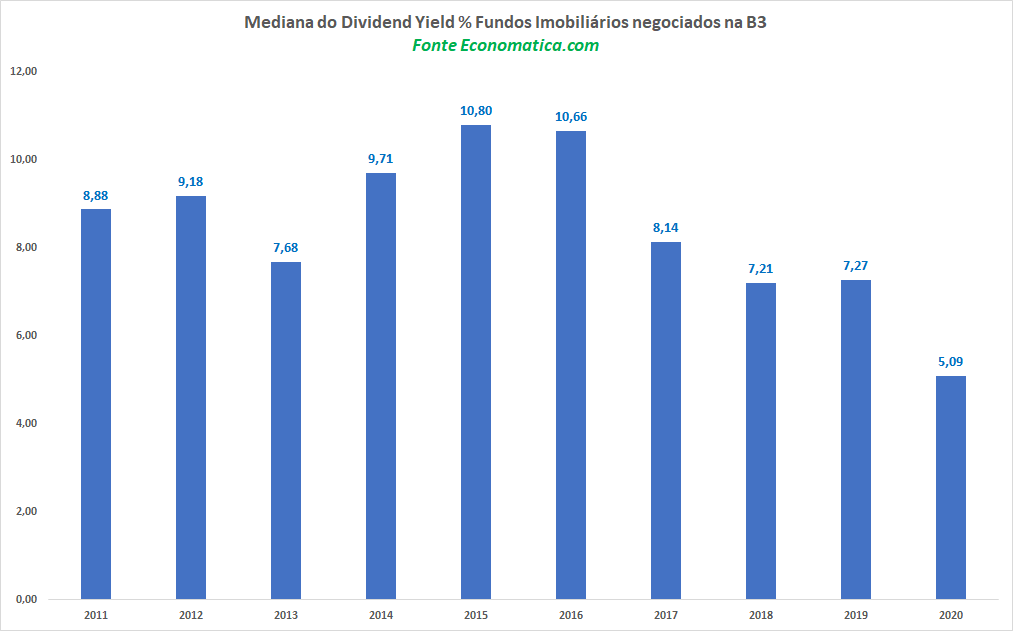

Dividend yield – Mediana dos Fundos Imobiliários negociados na B3

Para o cálculo foram utilizados todos os FII que têm pelo menos um DY em um dos anos da amostra, portanto a amostra é variável e retira uma fotografia do mercado em cada data.

A mediana do dividend yield dos FII negociados na B3 no ano de 2020 é de 5,09%, que é o menor valor registrado na década. Nos nove primeiros anos da década, a mediana do dividend yield sempre foi superior a 7%. O melhor registro foi no ano de 2015 com 10,8%.

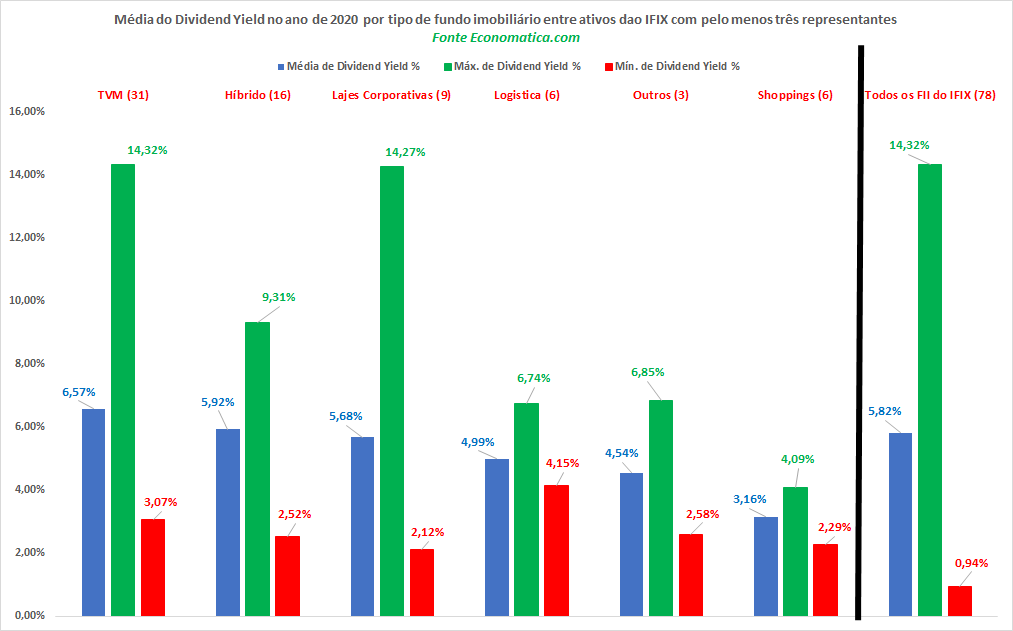

Média do Dividend yield dos ativos do IFIX por foco de atuação

Plotamos somente a media do DY com no mínimo três ativos por foco de atuação.

A média de todos os ativos do IFIX no ano de 2020 é de 5,82%, sendo que o maior valor da amostra é de 14,32% e o menor é de 0,94%.

31 FII de TVM na média têm 6,57% de dividend yield, com o maior valor em 14,32% e menor valor de 3,07%.

Os FII híbridos têm o segundo melhor desempenho com 5,92%, lajes corporativas 5,68%, logística com 4,99%, outros com 4,54% e shoppings com 3,16%.

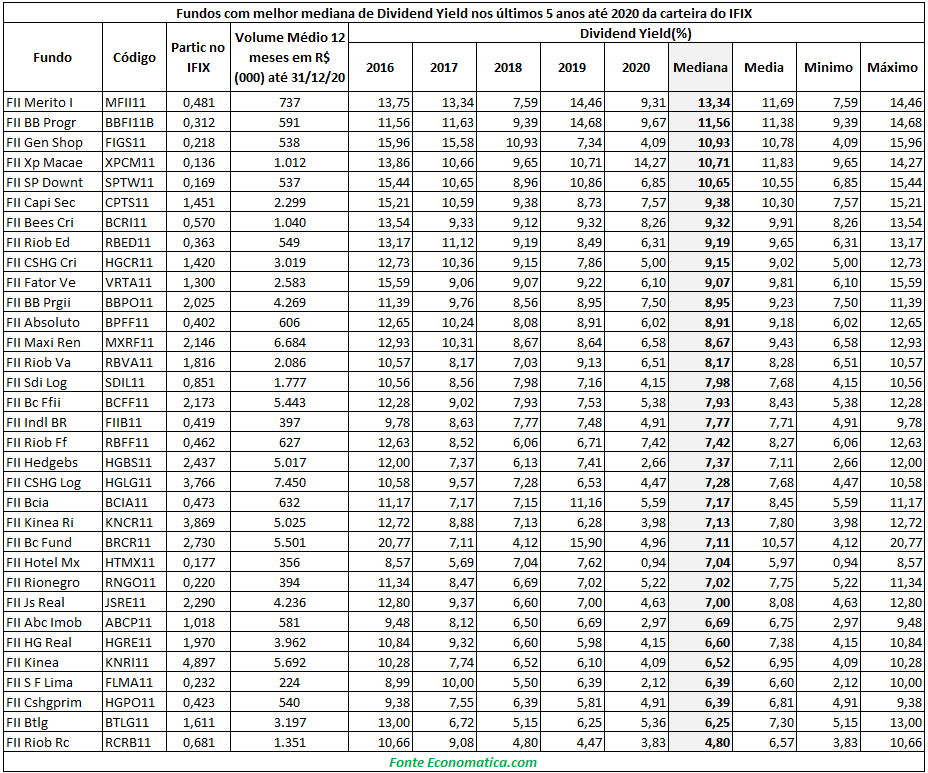

FII´s com melhores medianas de dividend Yield

Para fazer parte da amostra o FII tem que ter dividend yield nos últimos cinco anos e fazer parte da carteira do IFIX atualmente.

A lista está ordenada pela mediana dos últimos cinco anos até 2020. Verificamos que 33 dos 86 FII da atual carteira do IFIX estão presentes no mercado há mais de 5 anos.

O FII Merito I (MFII11), da Mérito Investimentos, tem o melhor desempenho com 13,34% na mediana dos últimos 5 anos, o volume financeiro médio diário do papel em 2020 é de R$ 737 Mil /dia.

A menor mediana de DY em 5 anos da amostra é de 4,80%. Cinco FII têm mediana acima de 10% e 27 fundos entre 6,25% e 9,38%.

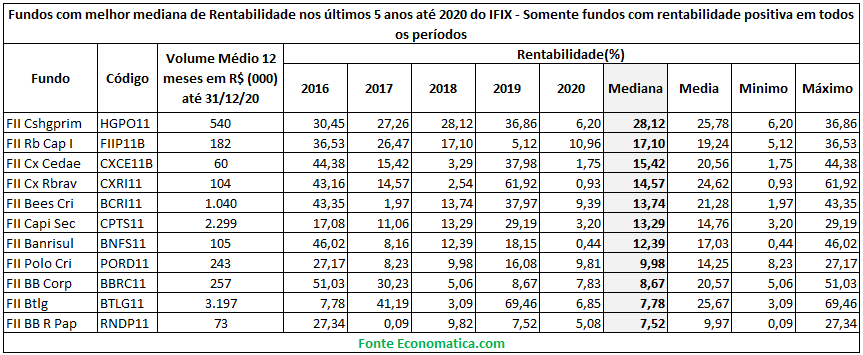

FII com melhor rentabilidade em 5 anos

Para a amostra listamos os fundos da atual carteira do IFIX e procuramos todos os FII que registram valorização nos últimos cinco anos. Somente onze dos 87 papéis do índice registram valorização nos cinco anos e na mediana o fundo FII Cshgprim (HGPO11) do CSHG, de lajes corporativas e com 9.379 cotistas, tem o melhor desempenho com mediana de rentabilidade de 28,12%. O melhor registro do FII Cshgprim nos cinco anos foi em 2019 com valorização de 36,86% e o menor registro em 2020 com valorização de 6,20%.

Caso deseje personalizar o estudo e seja usuário da nossa solução, entre em contato com nosso suporte pelo telefone 011 40813800 ou pelo e-mail info@economatica.com.br para que possamos lhe auxiliar na elaboração do estudo. Se ainda não for usuário da nossa plataforma solicite um trial.

Por Suelen Leal Na corrida pela liderança em Inteligência Artificial as gigantes...

Por Thatiane Oliveira O ano de 2025 foi marcado por movimentos relevantes...

Por Thatiane Oliveira Expansão dos Fundos de Investimento Imobiliários (FIIs) A trajetória...