A introdução da Lei 14.801/2024 representa um marco no mercado brasileiro ao estabelecer as

‘novas’ debêntures de infraestrutura. Este movimento visa canalizar investimentos para áreas

críticas, promovendo o desenvolvimento sustentável. Diferente das debêntures incentivadas,

criadas por legislações anteriores, essa nova categoria oferece incentivos fiscais aprimorados e

critérios de elegibilidade mais estritos para os projetos, incentivando um investimento mais

direcionado e responsável.

Este estudo se propõe a explorar o universo das debêntures incentivadas, com base em dados da

Economatica, para traçar um perfil destes ativos no mercado financeiro. Essa análise permite

compreender como os recursos podem começar a fluir para as novas debêntures de

infraestrutura, considerando o histórico e o interesse já demonstrado pelos investidores.

Para isso, foram compiladas informações de todas as debêntures incentivadas e precificadas pela

ANBIMA e ainda ativas em 27 de fevereiro de 2024. A pesquisa incluiu a revisão de mais de 29.000

fundos de investimento para identificar detentores de qualquer dessas debêntures incentivadas.

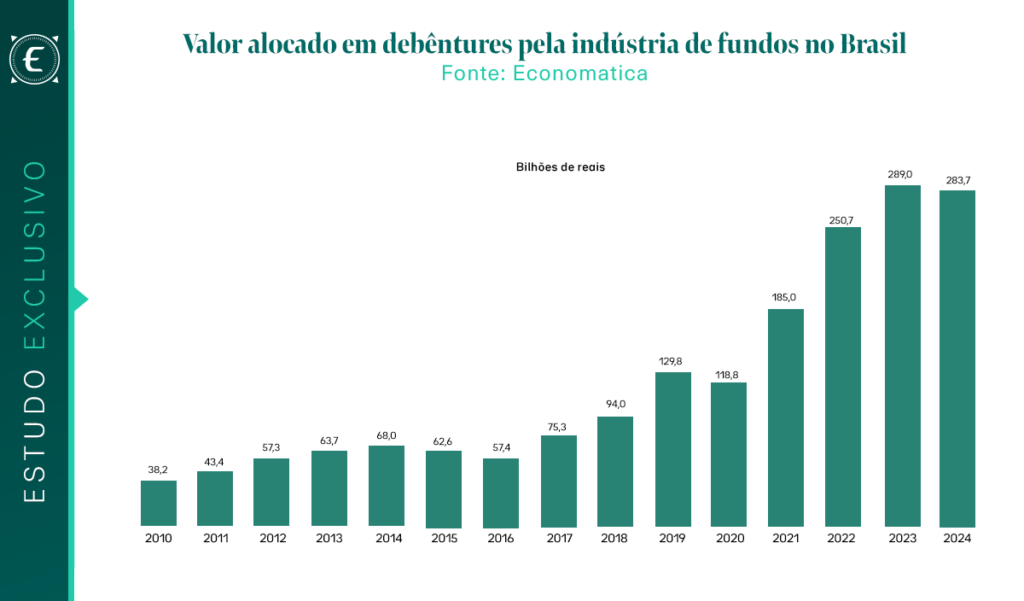

Como ponto de partida, vamos compreender a alocação na classe debêntures por toda a indústria

de fundos entre 2010 e 2024, que apresenta um crescimento impressionante, com o valor alocado

passando de R$ 38,2 bilhões em 2010 para R$ 283,7 bilhões em 2024. Este aumento, que

representa um crescimento percentual de cerca de 644%, destaca a crescente atração das

debêntures como instrumento de investimento.

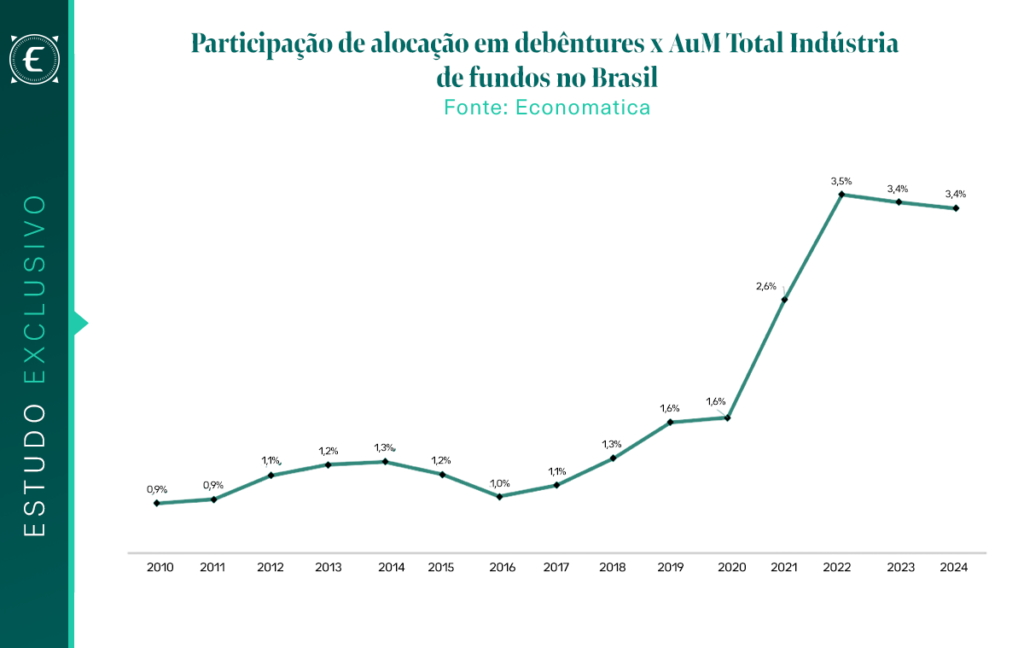

Paralelamente, os Ativos sob Gestão (AuM) da indústria de fundos também expandiram

consideravelmente, passando de R$ 4,16 trilhões para R$ 8,42 trilhões, um aumento de

aproximadamente 102% no mesmo período. A proporção de debêntures no total de ativos sob

gestão da indústria também apresentou um aumento relevante, começando em 0,9% em 2010 e

chegando a 3,4% em 2024. Este aumento é particularmente evidente a partir de 2021, com uma

aceleração no valor alocado em debêntures, destacando um salto de 1,6% em 2020 para 2,6% em

2021, e alcançando um pico de 3,5% em 2022, antes de se estabilizar em aproximadamente 3,4%

nos anos seguintes

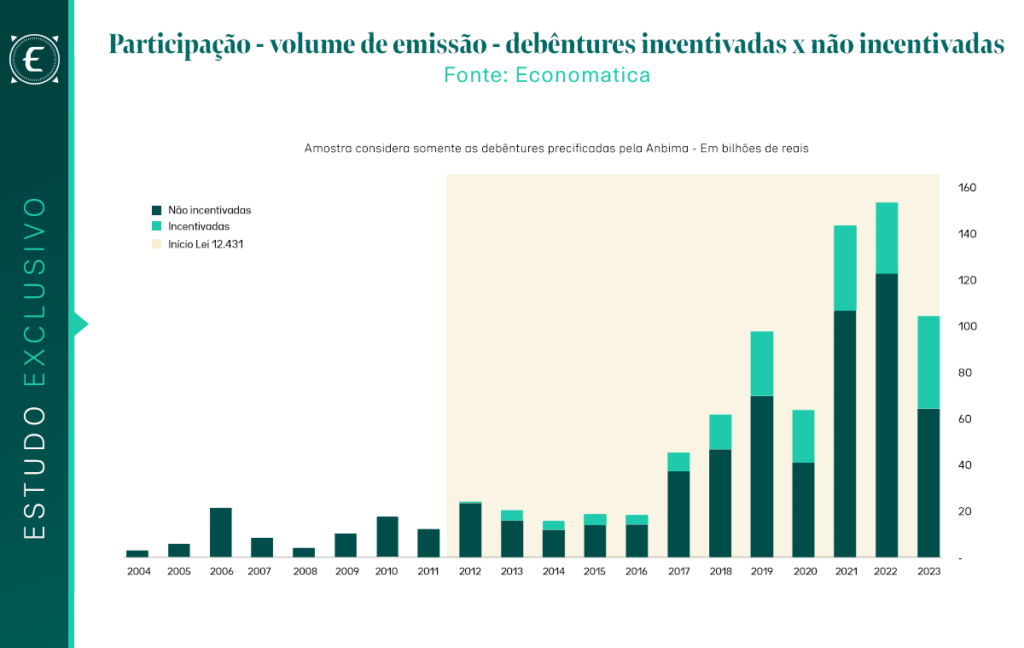

A análise das debêntures incentivadas apresenta uma trajetória de crescimento desde a

promulgação da lei 12.431 em 2012, que marcou o início desse segmento de mercado com

emissões iniciais modestas de R$ 515 milhões. Esse valor foi o precursor de uma expansão

significativa, evidenciada pelo aumento para mais de R$ 4 bilhões em 2013, representando cerca

de 20% do total das debêntures emitidas naquele ano.

O movimento no mercado de debêntures incentivadas manteve-se forte ao longo dos anos, com

2018 marcando um ponto de inflexão quando as emissões atingiram quase R$ 15 bilhões, quase

25% do total de debêntures emitidas naquele ano. O ímpeto continuou em 2019, quando o volume

subiu para mais de R$ 28 bilhões. Em 2021, as debêntures incentivadas ganharam ainda mais

destaque, captando mais de R$ 37 bilhões e correspondendo a cerca de um quarto do total de

emissões do ano. Em 2022, as emissões desses ativos ultrapassaram R$ 31 bilhões, crescendo

ainda mais em 2023 para mais de R$ 40 bilhões, o que significou aproximadamente 40% de

participação das debêntures precificadas pela Anbima emitidas, sublinhando o papel cada vez mais

central desses instrumentos no Þnanciamento da infraestrutura brasileira.

Os setores de Energia Elétrica, com ênfase em projetos de energias renováveis e infraestrutura

energética, e Telecomunicações, essencial para a digitalização e inclusão digital, têm sido os

principais beneficiários desta tendência. Além disso, os setores de Petróleo, Gás, Mineração e

Agroindústria ressaltam a importância estratégica dessas áreas para a segurança energética,

exportações e produtividade agrícola do país. A continuidade dos investimentos em serviços

públicos, como água, esgoto e gestão de resíduos, reforça o compromisso com a melhoria da

qualidade de vida e saúde pública.

Com a análise do mercado de debêntures incentivadas e a identificação dos principais setores de

atuação, a atenção se volta agora para os maiores alocadores dentro da indústria de fundos, que

buscam não apenas benefícios fiscais para seus investidores, mas também a valorização de seu

patrimônio através desses investimentos.

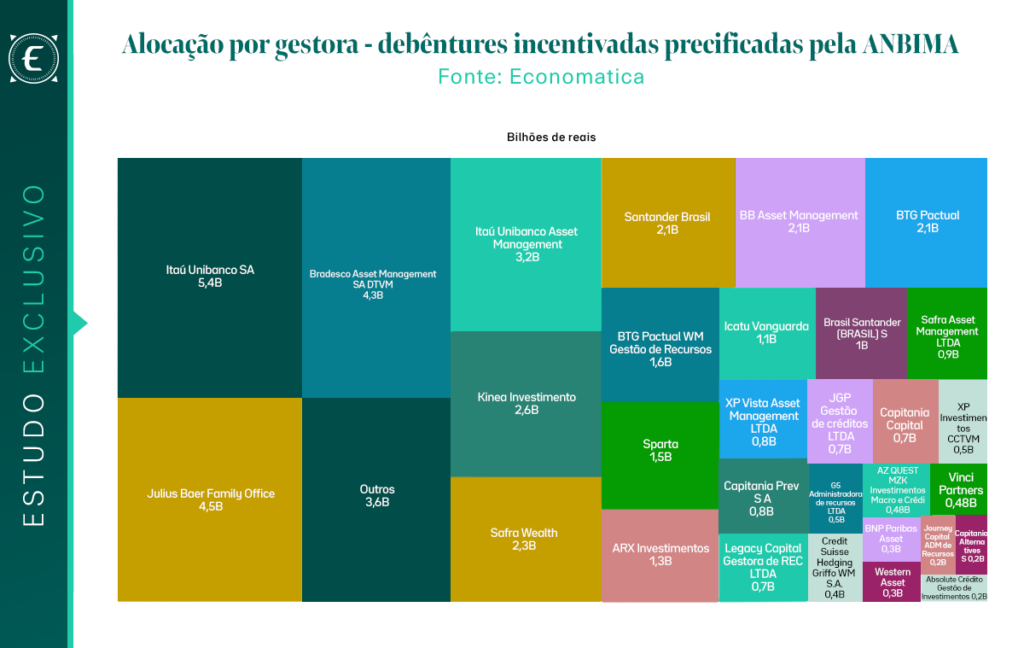

A consolidação dos dados das debêntures incentivadas (cotadas pela ANBIMA) e das carteiras

publicadas pelos fundos na CVM até 31 de outubro de 2023, apresenta um panorama de gestoras

com expressivas alocações financeiras nesse segmento.

Liderando o ranking, o Itaú Unibanco destaca-se com alocações de R$ 5,4 bilhões, seguido pelo

Julius Baer e Bradesco Asset Management, cada um com mais de R$ 4 bilhões, evidenciando a

importância que essas instituições atribuem ao setor de infraestrutura. Além dos gigantes, outras

gestoras renomadas como Kinea, Safra e Santander também aparecem com alocações superiores

a R$ 2 bilhões, além da Sparta e ARX Investimentos, com mais de R$ 1 bilhão cada.

É importante ressaltar que algumas dessas gestoras podem operar sob múltiplos CNPJs ou razões

sociais devido a diferentes estruturas de fundos ou estratégias de investimento que gerenciam.

No entanto, no contexto deste estudo, as alocações foram consideradas de forma individual, sem

a consolidação de valores que poderiam estar distribuídos sob diferentes entidades pertencentes

ao mesmo grupo gestor.

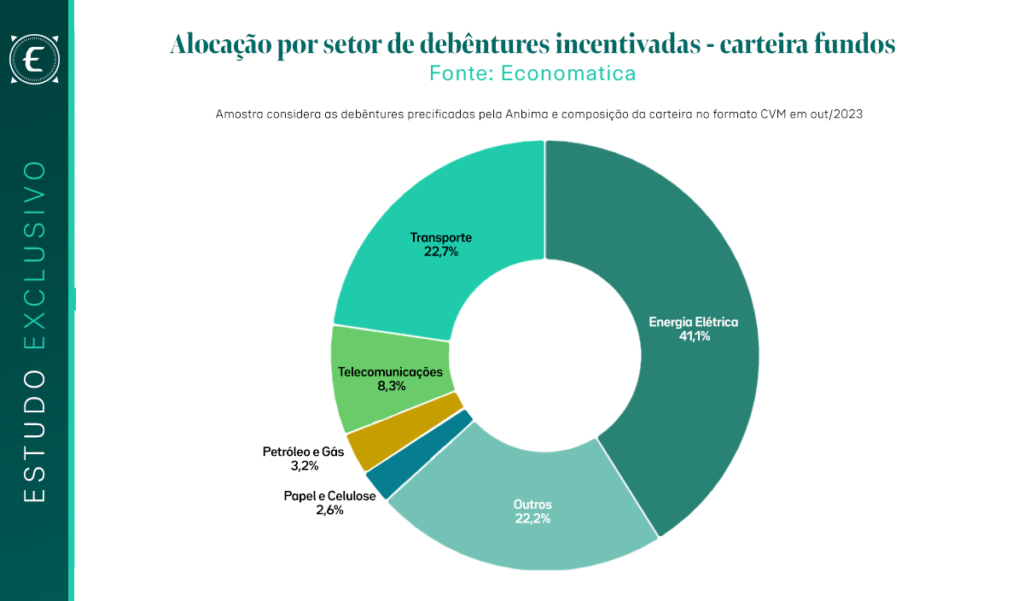

Além de identificar o montante total investido, é viável diferenciar em quais setores os gestores

mais alocam recursos por meio destes ativos. Uma consulta detalhada de todas as carteiras de

fundos e das debêntures presentes em nossa base de dados apresenta uma preferência

significativa pelo setor de Energia Elétrica, que predomina com 41,1% do total dos investimentos.

Esse foco nos ativos de energia elétrica mostra um apetite por investimentos que oferecem não

apenas um retorno estável, mas também a participação em projetos de infraestrutura de longa

duração, essenciais para a transição energética e sustentabilidade. O setor de Transporte e

Serviços, com 22,7% dos investimentos, é vital para o desenvolvimento econômico e a mobilidade.

A diversificação fica evidente, com 22,2% alocados em uma variedade de segmentos denominados

“Outros”. Telecomunicações com 8,3% destaca-se pela importância na infraestrutura digital,

enquanto Petróleo e Gás, e Papel e Celulose, com 3,2% e 2,6%, respectivamente, representam o

investimento contínuo em setores fundamentais para a economia e infraestrutura do Brasil.

Este estudo, fundamentado nos dados da Economatica, evidência a crescente importância das

debêntures incentivadas como pilares do financiamento de infraestrutura na indústria de fundos

brasileira. Apresenta o papel fundamental das gestoras que lideram a expansão desses ativos, em

sintonia com a legislação vigente e o apetite dos investidores por opções de crédito sustentáveis.

O aumento do volume de alocação nessas debêntures é um testemunho da maturidade do

mercado e da capacidade de adaptação à nova Lei 14.801/2024, a qual irá atrair um espectro mais

amplo de investimentos e contribuir significativamente para o avanço dos projetos de

desenvolvimento no Brasil.

Para explorar ainda mais essas análises ou personalizar estudos, entre em contato com nosso

suporte pelo telefone (11) 4081-3800 ou pelo e-mail info@economatica.com.br. Caso seja usuário

da nossa solução, teremos prazer em personalizar um estudo para você. Se ainda não for usuário

da nossa plataforma, solicite um trial.

Por Thatiane Oliveira A Oferta Pública Inicial (IPO) é o processo pelo...

Por Suelen Leal O mercado de BDRs (Brazilian Depositary Receipts) tem se...

Por Suelen Leal Desde sua popularização em 2007, o mercado de BDRs...