No Brasil, os fundos de previdência surgem como uma ferramenta valiosa para investidores

com visão de longo prazo. Esses fundos não se limitam a ser apenas uma opção de

investimento, eles também oferecem vantagens fiscais significativas, agregando ainda

mais atratividade. Além disso, estamos diante de uma categoria de fundos em constante

evolução, refletindo adaptações às novas realidades do mercado e às novas regulações.

Esta dinâmica assegura que os fundos de previdência permaneçam como uma opção

relevante para quem busca complementar seu portfólio, combinando crescimento do

patrimônio com eficiência fiscal no longo prazo.

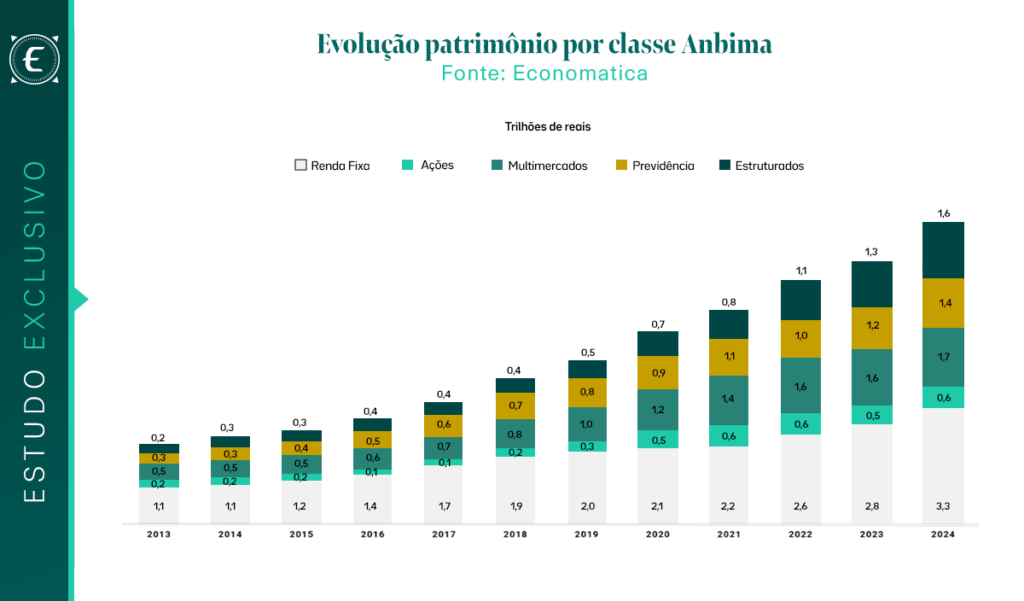

Ao examinarmos o crescimento do patrimônio total da indústria de fundos brasileira, com

especial atenção ao segmento de previdência, observa-se um avanço consistente,

destacando seu papel cada vez mais proeminente no leque de opções oferecidas aos

investidores.

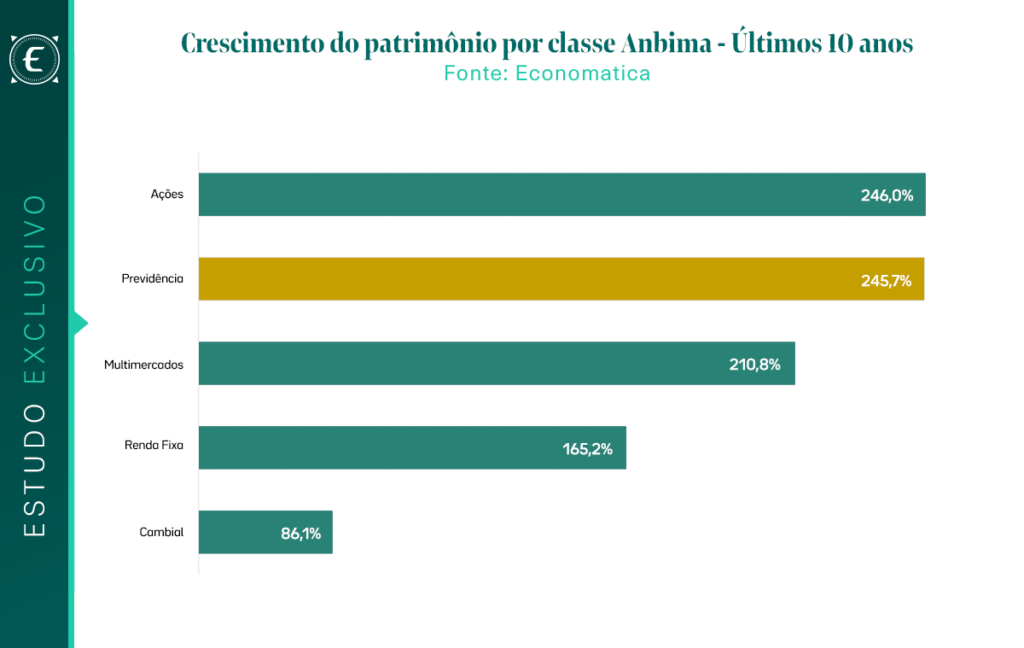

Não apenas em termos de crescimento absoluto, mas também quando olhamos para as

proporções, os fundos de previdência aparecem como uma das categorias com maior

expansão. Ao analisar a variação do patrimônio nos últimos 10 anos, a classe de Ações

lidera, com um crescimento de 246%, mas a Previdência segue de perto, com um aumento

de 245,72%. Essa evolução quase idêntica sublinha a crescente popularidade da

previdência privada como alternativa de investimento. Esse avanço reflete tanto a

maturidade crescente dos investidores brasileiros quanto a evolução das estratégias de

investimento disponíveis, indicando um amadurecimento tanto do mercado quanto das

opções de previdência privada.

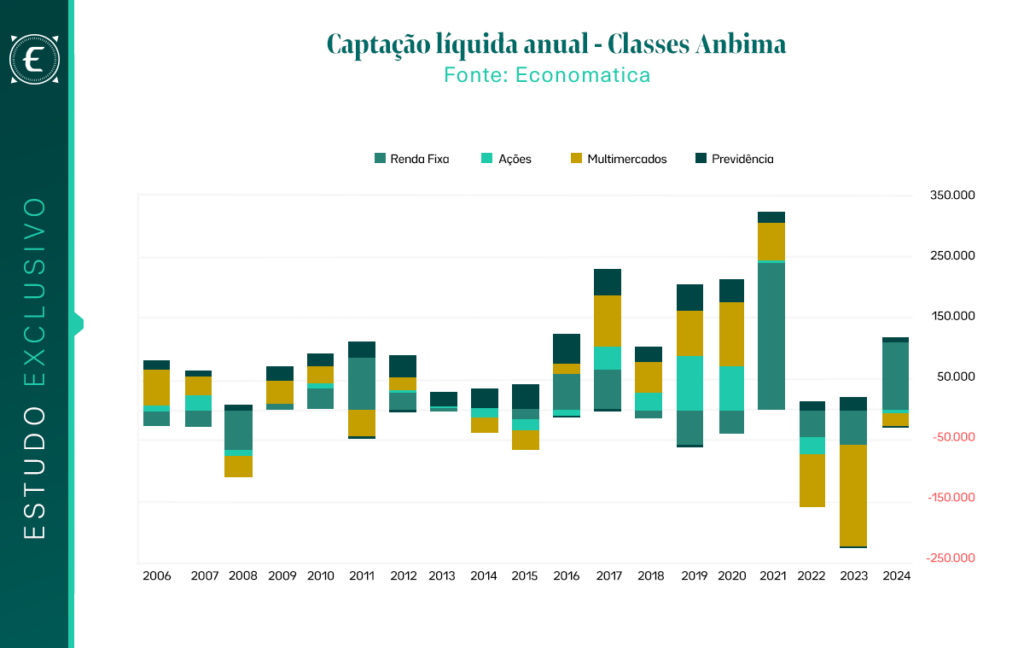

A evolução do patrimônio e o fluxo de recursos entre diferentes classes de investimento

também são indicativos importantes do comportamento do investidor. No caso dos fundos

de previdência, o avanço considerável em captação ao longo dos últimos anos. Esse

interesse pode ser atribuído a vários fatores, incluindo benefícios fiscais, a busca por uma

melhor alocação e opções de investimentos, evolução dos produtos e a conscientização

sobre a necessidade de planejamento com foco em um horizonte maior de tempo.

A captação positiva estável dos fundos de previdência contrasta com as demais classes

de fundos, que apresentaram fluxos menos favoráveis. Fundos como Renda Fixa, Ações

e Multimercados tiveram retiradas líquidas expressivas em anos marcados por

instabilidades — especificamente em 2008, 2014, 2015 e, mais recentemente, em 2022 e

2023.

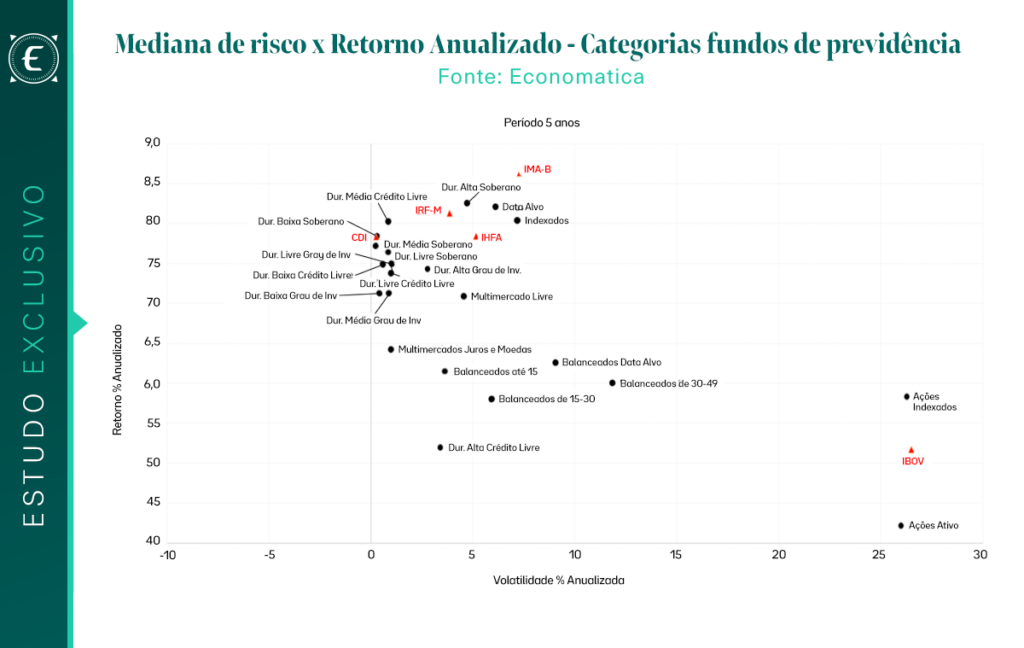

A crescente sofisticação do mercado se reflete na multiplicidade de subclasses e

estratégias disponíveis, atendendo a uma diversidade de perfis e objetivos de investidores.

Essa segmentação oferece desde opções conservadoras até estratégias com maiores

relações risco x retorno. No gráfico abaixo, é possível compreendemos as principais

relações entre o risco e o retorno anualizado em uma janela de 5 anos para as principais

alocações dos fundos de previdência.

As subclasses de fundos de previdência “Duração Alta Soberano” e “Data Alvo” são

exemplos da variedade disponível no mercado, com volatilidades anualizadas de 4,71% e

6,11%, e ambas entregando um retorno anualizado de 8,2%. Estas opções atraem

investidores que buscam um portfólio mais estável e retornos consistentes. As subclasses

“Duração Baixa Soberano” e “Duração Média Soberano”, com volatilidades de 0,32% e

0,27% e retornos de 7,8% e 7,7%, são alinhadas para aqueles que dão prioridade à

proteção do capital.

Por outro lado, as subclasses “Duração Livre Soberano” e “Duração Livre Grau de

Investimento”, apresentando volatilidades de até 1,05% e retornos superiores a 7,5%,

atendem à demanda por uma certa flexibilidade, mantendo um perfil conservador de

investimento. As subclasses “Duração Alta Grau de Investimento” e “Duração Média Grau

de Investimento”, com volatilidades de 2,78% e 0,90% e retornos de 7,4% e 7,1%, são

opções equilibradas para investidores interessados em uma gestão de crédito mais ativa

sem incorrer em riscos excessivos.

A subclassificação “Multimercados Livres” indica uma estratégia de investimento que

explora diversas frentes do mercado com uma volatilidade de 4,56% e retorno de 7,1%,

refletindo uma abordagem mais diversificada e moderadamente arriscada.

No extremo mais arriscado, os fundos “Ações Indexados” e “Ações Ativo” apresentam

volatilidades significativas de 26,30% e 26,01%, com retornos de 5,8% e 4,2%,

respectivamente, sugerindo uma maior tolerância ao risco em troca da perspectiva de

ganhos substanciais a longo prazo para os investidores com maior apetite ao risco.

Ao comparar com os principais benchmarks do mercado, como o IBOV com uma

volatilidade de 26,49% e um retorno de 5,17%, o IHFA com 5,15% de volatilidade e 7,84%

de retorno, o IMA-B com 7,29% de volatilidade e um retorno de 8,63%, o IRF-M com 3,84%

de volatilidade e 8,13% de retorno, e o CDI com uma volatilidade perto de zero e retorno de

7,83%, oferecem contextos importantes para a avaliação da performance das subclasses

de fundos de previdência em relação aos indicadores do mercado mais amplo.

Ao analisar de forma geral os fundos de previdência, observamos que eles representam

não apenas uma opção de investimento com vantagens fiscais, mas também um veículo

cada vez mais diversificado e ajustado às necessidades de investidores. O mercado de

previdência ilustra uma indústria em ascensão, com uma performance sólida em meio a

diversas opções de alocação que equilibram risco e retorno. Diante de um panorama de

avanço consistente e adaptações estratégicas, os fundos de previdência se afirmam como

uma boa opção para aqueles que buscam a combinação de crescimento patrimonial e

benefícios tributários, dentro de um cenário econômico que desafia investidores a

encontrarem estabilidade e crescimento.

Para explorar ainda mais essas análises ou personalizar estudos, entre em contato com

nosso suporte pelo telefone (11) 4081-3800 ou pelo e-mail info@economatica.com.br.

Caso seja usuário da nossa solução, teremos prazer em personalizar um estudo para você.

Se ainda não for usuário da nossa plataforma, solicite um trial.

No Brasil, os fundos de previdência surgem como uma ferramenta valiosa para...

Um dos principais desafios para investidores é tentar superar o mercado por...

Descubra como a Lei 14.801/2024 está impulsionando investimentos sustentáveis. Acesse o estudo completo da Economatica para uma análise detalhada para entender seu perfil no mercado financeiro e o fluxo de recursos para as novas debêntures.