Antonio Zoratto Sanvicente

sanvic@usp.br

09 de outubro de 2023

As principais imperfeições de mercado que podem afetar a avaliação de ações e a tomada de decisões corporativas são (a) impostos, (b) custos de transação e, especialmente (c) assimetria de informação.

Uma forma importante de assimetria de informação é a existente entre investidores informados, por exemplo, acionistas controladores de empresas e os executivos que atuam em seu nome, de um lado, e acionistas minoritários, potenciais investidores e analistas de ações de uma empresa.

Portanto, em muitas situações nas quais se deseja conhecer a existência de diferenças entre empresas em termos de assimetria de informação, sempre é útil poder contar com métricas desse fenômeno.

Uma proposta nessa linha foi feita por Yakov Amihud, em artigo publicado em 2002. O autor propôs a seguinte métrica, que chamou de “grau de iliquidez” de uma ação. A ideia era a de que a iliquidez da ação denotaria a presença e a intensidade da assimetria de informação com a qual a ação costuma ser negociada em bolsa.

A métrica proposta foi a seguinte:

Onde:

Di = número de dias de negociação da ação i durante o ano

voli,t = valor monetário dos negócios da ação i no dia t

abs(ri,t) = módulo do retorno (variação de um dia para o dia seguinte) da ação i no dia t

Amihud argumenta que há indícios mais fortes de iliquidez e, portanto, assimetria de informação, quando um volume relativamente pequeno causaria uma variação proporcionalmente grande do preço da ação, para cima ou para baixo. Nesse caso, a suspeita seria a de que os negócios tenderiam mais provavelmente a ser realizados por investidores informados. Por esse motivo é que a atenção seria colocada no módulo da variação do preço da ação, pois a informação possuída pode ser positiva ou negativa em relação ao valor da ação. Além disso, o fator 1/Di indica que a iliquidez seria tanto mais alta quanto menos frequentemente a ação fosse negociada.

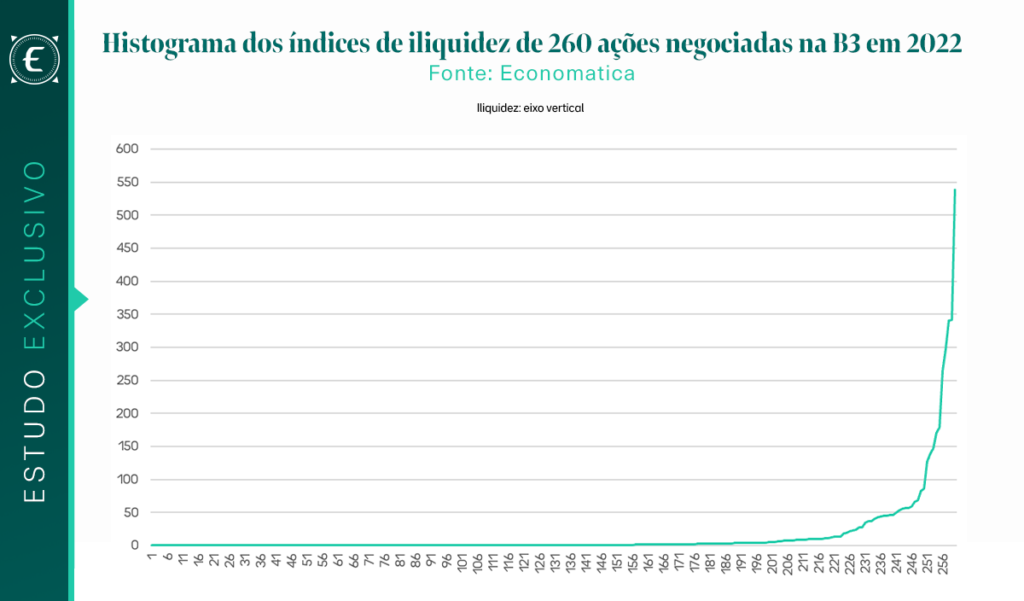

Com o uso de dados da Economatica, o índice de iliquidez foi calculado para um total de 260 papéis, no período de 30 de dezembro de 2021 a 29 de dezembro de 2022, ou seja, 251 dias úteis. Foram consideradas apenas as ações negociadas em todos os 251 dias úteis do período. Não foram incluídas as ações de fundos e do setor de finanças e seguros.

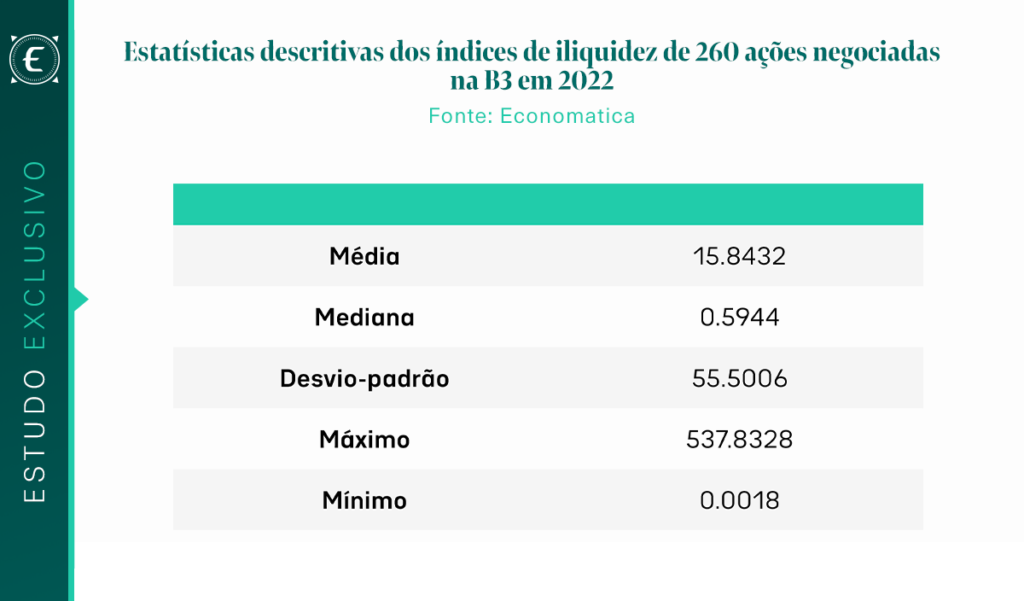

Apresentam-se, a seguir, (a) um histograma da distribuição dos valores obtidos para o índice de iliquidez, ignorando-se o fator 1/Di, pois ele era igual para todas as ações consideradas, como fica evidente em vista do comentário no parágrafo anterior, e (b) algumas estatísticas descritivas dos resultados obtidos, como média, mediana, desvio-padrão, valores máximo e mínimo obtidos para as 260 ações analisadas.

A distribuição do conjunto completo de índices de iliquidez das 260 ações analisadas é “dominada” pelos valores elevados obtidos para alguns papeis. Graficamente, percebe-se que a partir da ação número 217 o índice começa a elevar-se significativamente. Nesse ponto, o valor do índice é igual a 10,18, inferior à média geral informada na tabela mais adiante. No entanto, isso representa pouco mais de 15% da amostra de ações. Na verdade, a ação mais próxima da média (índice igual a 13,44) é a de número 223. Isso significa que somente 14% dos papeis têm índice de iliquidez superior à média.

Fica bastante evidente que a distribuição do índice de iliquidez não é simétrica, dada a grande diferença entre os valores da média e da mediana, além do evidenciado pelo histograma anterior. Especificamente, o valor máximo foi o encontrado para ações ordinárias da Atmasa, e o valor mínimo (0,0018) foi o registrado para as ações ordinárias da Vale, seguidas de perto por Petrobras PN (0,0020) e Petrobras ON (0,0079).

É geralmente sabido que tais ações são as mais negociadas no mercado, mas o que também sabemos agora é que o elevado volume de negociação não tem poder significativo de causar impacto nas cotações desses papéis.

É claro que as ações mais negociadas são as mais populares para inclusão em carteiras de investidores institucionais. Também são as mais intensamente acompanhadas por analistas de mercado, resultando no que vemos acima.

Esperamos que a possibilidade de aplicar o conceito e a métrica aqui descritos possam ser utilizados em estudos de corte transversal envolvendo empresas com ações negociadas em bolsa, especialmente em estudos nos quais seja relevante considerar alguma medida de assimetria de informação.

No Brasil, os fundos de previdência surgem como uma ferramenta valiosa para...

Um dos principais desafios para investidores é tentar superar o mercado por...

Descubra como a Lei 14.801/2024 está impulsionando investimentos sustentáveis. Acesse o estudo completo da Economatica para uma análise detalhada para entender seu perfil no mercado financeiro e o fluxo de recursos para as novas debêntures.