| ETF (Exchange-Traded Fund) é um Fundo de Índice que representa um ativo financeiro ou um conjunto deles, sendo negociado em bolsa como se fosse uma ação. No final de junho de 2022, havia 84 ETFs sendo negociados na B3, dos quais 74 eram fundos de índices e 10 eram ETFs de renda fixa. A seguir apresentamos uma análise consolidada das informações disponíveis na Economatica para os ETFs negociados na B3 durante o mês de Setembro de 2022. 1. Quantidade de Cotistas dos ETFs Nos últimos 10 anos a quantidade de investidores que se tornam cotistas desses ETFs tem crescido expressivamente, a uma taxa de cerca de 48,0% ao ano, saindo de 16,1 mil cotistas em out/12, para 808,6 mil cotistas em set/22. Após um período de cerca de 3 anos de crescimento do número de cotistas, e após ter rompido a barreira dos 800 mil cotistas, é possível observar uma estabilização da quantidade de cotistas. Desde o início de 2022, inclusive, esse número vem caindo lentamente, mas mantendo-se acima de 800 mil. Para este levantamento, a Economatica utiliza dados da base ANBIMA. |

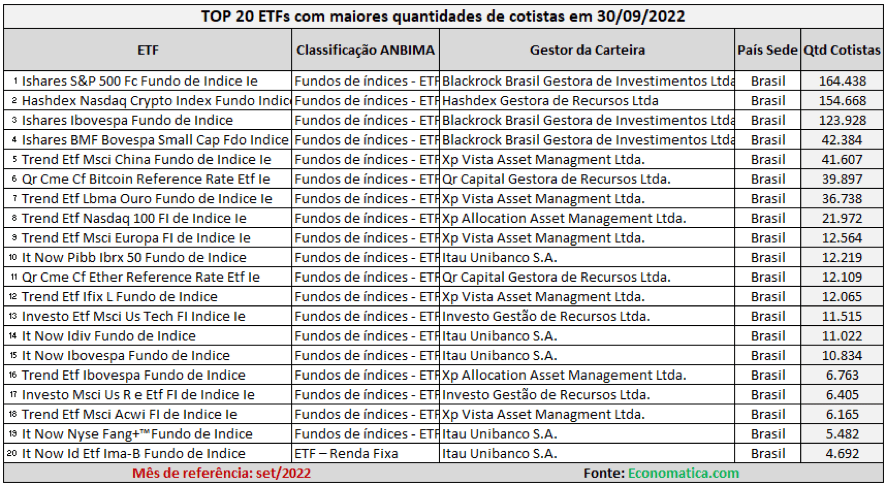

| No final de setembro, dentre os 74 fundos de índice, o ETF com maior número de cotistas era o IVVB11, com 164.438 cotistas. Ele replica a performance do Índice S&P 500 em reais (R$). A segunda posição foi do HASH11 (154.668 cotistas), que é um índice de cripto moedas. O ETF que replica a carteira teórica do Ibovespa (BOVA11), principal índice da bolsa brasileira, ocupou apenas a terceira posição nesse ranking, com 123.928 cotistas. Os 3 ETFs citados são os únicos com mais de 100 mil cotistas. Em setembro havia 12 ETFs entre 10 e 50 mil cotistas e 4 ETFs entre 5 e 10 mil cotistas. |

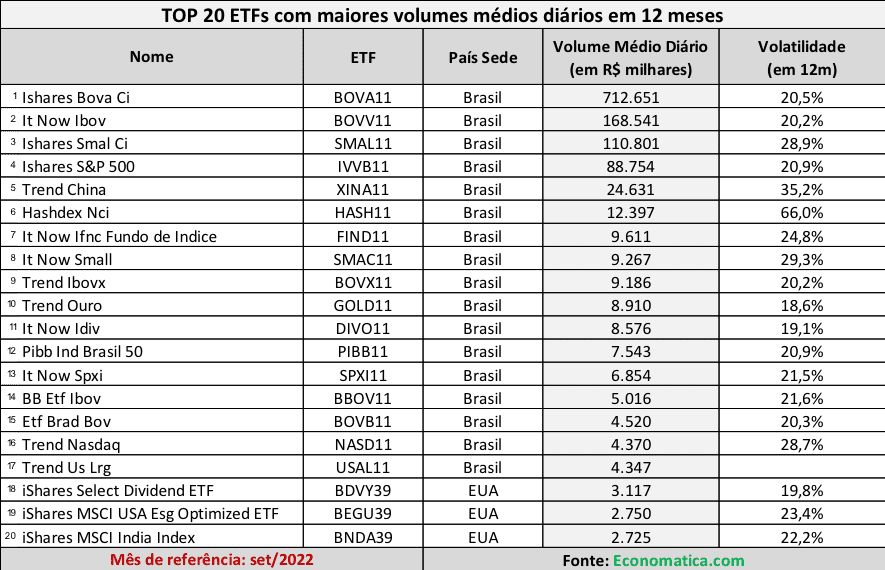

| Na lista do TOP 20 de ETFs com mais cotistas ainda há fundos que replicam índices de ações da China, da Europa, de tecnologia nos EUA, de Small Caps, de Ouro, da Nasdaq, de Dividendos, entre outros. 2. Volume Financeiro: os ETFs mais negociados No que ser refere ao Volume Financeiro negociado nesses ativos, os 74 ETFs movimentaram uma média diária de R$ 1,419 bilhão. Nos últimos 12 meses, o ETF com maior volume médio diário foi o BOVA11, que movimentou cerca de R$ 712,7 milhões diariamente, seguido pelo BOVV11, com R$ 168,5 milhões. Esses dois ETFs replicam a carteira teórica do Ibovespa. Apenas o SMAL11 (R$ 110,8 mi) e o IVVB11 (R$ 88,8 mi) possuem volume financeiro diário acima de R$ 50 milhões. Entre os demais, o XINA11 (R$ 24,6 mi) e o HASH11 (R$ 12,4 mi) foram os únicos que negociaram mais de R$ 10 milhões diários. |

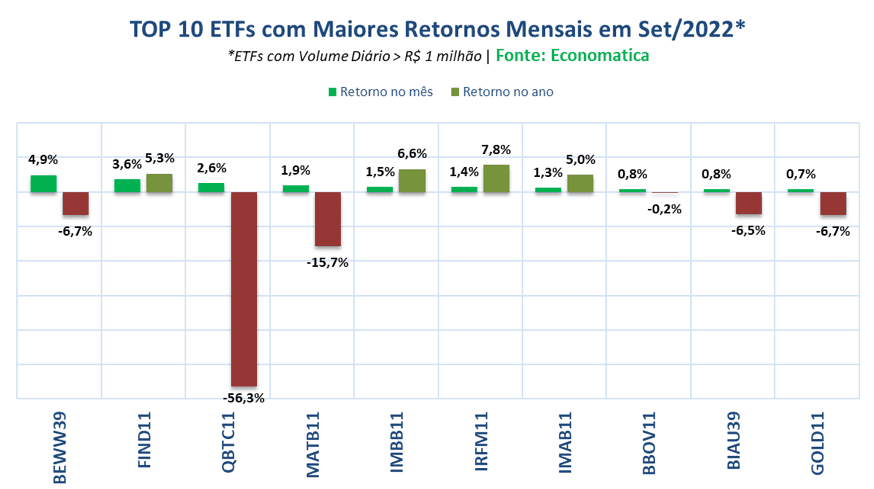

| Importante observar também a volatilidade desses ETFs. No TOP 20 de ETFs mais negociados, a volatilidade mediana foi de 21,5%. É possível perceber que a maioria dos ETFs têm volatilidade perto dessa mediana. Porém, destacam-se negativamente o HASH11 (66,0%) e o XINA11 (35,2%), sendo aqueles mais voláteis. 3. Retorno dos ETFs Em se tratando de retorno, analisamos os maiores retornos do mês de setembro entre os ETFs mais líquidos (com Volume Financeiro Diário > R$ 1 milhão). O TOP 10 de retorno dos ETFs mais líquidos negociados na B3 em setembro é liderado pelo BEWW39 (+4,9%), que replica o índice MSCI México. Porém, seu retorno acumulado em 2022 é negativo em -6,7%. O segundo ETF com maior retorno foi o FIND11 (+3,6%). Ele replica o índice Financeiro (IFNC) da B3. No ano, seu retorno acumulado é +5,3%. |

| A terceira posição é do QBTC11, que é um fundo composto 100% por Bitcoin. Em setembro, seu retorno foi positivo em +2,6%, porém, merece destaque seu retorno acumulado no ano, que é negativo em -56,3%. |

| Caso deseje personalizar o estudo e seja usuário da nossa solução, entre em contato com nosso suporte pelo telefone 011 40813800 ou pelo e-mail info@economatica.com.br para que possamos lhe auxiliar na elaboração do estudo e implementar a nova ferramenta conforme suas necessidades. Se ainda não for usuário da nossa plataforma solicite um trial. |

No Brasil, os fundos de previdência surgem como uma ferramenta valiosa para...

Um dos principais desafios para investidores é tentar superar o mercado por...

Descubra como a Lei 14.801/2024 está impulsionando investimentos sustentáveis. Acesse o estudo completo da Economatica para uma análise detalhada para entender seu perfil no mercado financeiro e o fluxo de recursos para as novas debêntures.