No mercado financeiro, a relevância dos fundos exclusivos tem ampliado significativamente. Estes fundos são desenhados especificamente para atender às demandas de um único investidor ou entidade, promovendo uma personalização em termos de risco e alocação. Nesse levantamento da Economatica, evidenciou-se um aumento impressionante no volume de fundos exclusivos no Brasil nos últimos cinco anos, culminando em mais 3.500 fundos até agosto de 2023, que gerenciam um patrimônio conjunto de mais de 780 bilhões de reais.

Estes fundos são conhecidos pela alta personalização, proporcionando benefícios como eficiência tributária, diversificação e facilidade operacional. No entanto, eles também carregam algumas restrições, principalmente quando há o valor do investimento inicial para se iniciar um fundo dessa classe.

A metodologia deste estudo se fundamenta nos dados coletados do registro de fundos na CVM, englobando todos os identificados como exclusivos. A análise cobre de janeiro de 2018 até 15 de agosto de 2023. É importante destacar que não foram considerados os fundos estruturados categorizados como FIDC, FIP, FII e Off Shore.

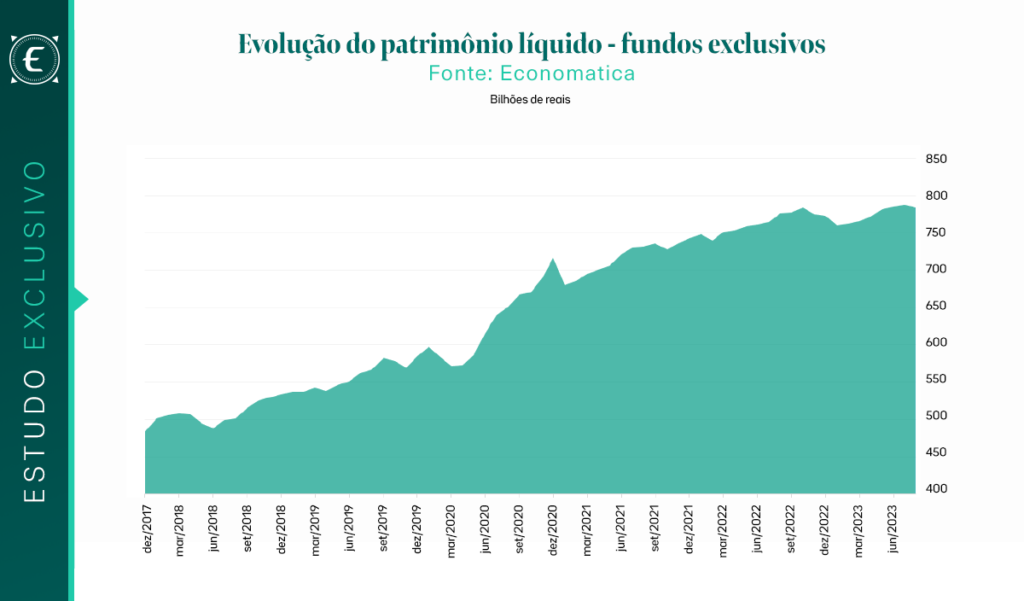

Ao realizar uma análise agregada da amostra de fundos em questão, temos o patrimônio consolidado acima dos 780 bilhões de reais sob gestão. Esse montante não só é o resultado dos múltiplos fundos, como também inclui uma parcela significativa representada por grandes fundos exclusivos, que são administrados internamente por fundações.

No início da série de dados desse estudo, em 2018, o patrimônio consolidado estava na casa dos 500 bilhões. Em um período de cinco anos, esse valor cresceu em mais de 280 bilhões, alcançando mais de 780 bilhões em agosto de 2023, um aumento expressivo de 56,7%.

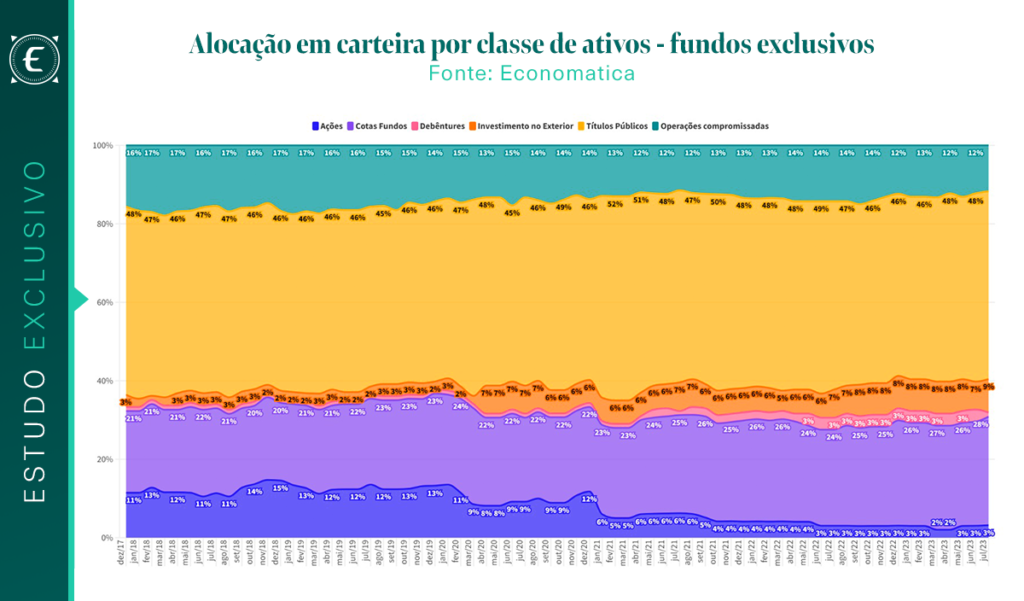

Ao analisar a alocação consolidada dos fundos, é possível compreender uma migração entre as diferentes classes de ativos. Em dezembro de 2017, as ações formavam 11,1% da carteira, atingindo 13,7%, em novembro de 2018, e declinando para 2,3%, em abril de 2023. Paralelamente, as cotas de fundos cresceram de 19,8%, em 2017, para 26,5%, em julho de 2023, evidenciando uma possível estratégia dos fundos exclusivos de aproveitar a expertise de gestores especializados.

As debêntures, por sua vez, mantiveram-se estáveis ao longo dos anos, com um aumento para 2,9% em junho de 2023. Os investimentos no exterior, começando com 2,7% em dezembro de 2017, registraram um aumento considerável para 7,1% em abril de 2020, apresentando um aumento da busca por diversificação internacional.

O principal investimento presente na carteira dos fundos exclusivos são os títulos públicos. Em dezembro de 2017, representavam 46,3%, crescendo para 52,0% em janeiro de 2021, e ajustando-se para 45,0% em julho de 2023. No sentido oposto, temos as operações compromissadas que apresentaram um padrão descendente, saindo de 15,5%, em 2017, para 11,3%, em 2023.

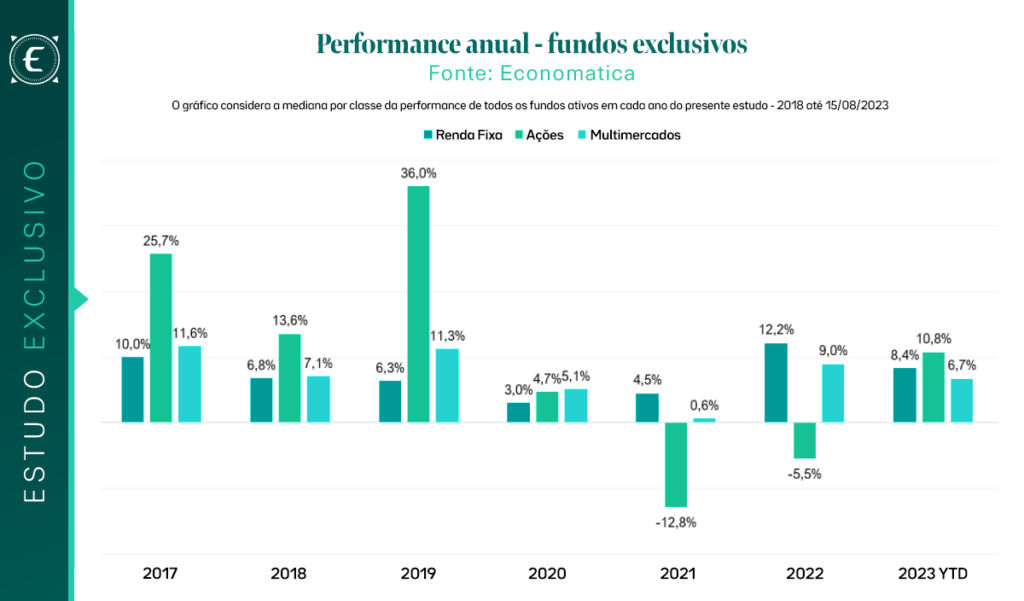

Quando nos debruçamos sobre a performance, os fundos exclusivos voltados para ações se destacaram entre 2017 e 2019. Entretanto, o cenário se tornou mais desafiador em 2020, com rendimentos mais modestos. Em 2023, os fundos mostraram recuperação, com destaque para os de renda fixa e ações.

Ao avaliar as gestoras por volume sob gestão, notamos a predominância de grandes bancos. No entanto, vale destacar o crescimento da BW Gestão de Recursos, que dobrou seu patrimônio no período estudado. Além disso, outras gestoras independentes, como Morgan Stanley, BTG Pactual Wealth Management e JP Morgan, também marcaram presença significativa no segmento de fundos exclusivos.

De acordo com os dados apresentados, fica evidente o avanço dos fundos exclusivos no mercado financeiro brasileiro ao longo dos últimos cinco anos. Essa tendência ressalta a busca por soluções financeiras personalizadas, permitindo que os investidores alcancem eficiência, diversificação e outras vantagens conforme suas necessidades individuais. Um ponto notável é a expansão da diversificação internacional, refletindo uma visão globalizada dos investidores e estratégia na gestão dos recursos através dos veículos exclusivos. Enquanto os grandes bancos continuam dominando o espaço, o surgimento e o crescimento de gestoras independentes indicam um aumento da competição e um aumento da diversificação no mercado.

Se deseja explorar mais sobre estas tendências e obter insights exclusivos, não hesite em nos contatar pelo telefone (11) 4081-3800 ou através do e-mail info@economatica.com.br. Se você já faz parte da nossa rede de usuários, estaremos à disposição para adaptar estudos às suas necessidades. Caso ainda não tenha experimentado a nossa plataforma, convidamos você para um iniciar trial e descobrir o que a Economatica pode desvendar para o seu negócio.

No Brasil, os fundos de previdência surgem como uma ferramenta valiosa para...

Um dos principais desafios para investidores é tentar superar o mercado por...

Descubra como a Lei 14.801/2024 está impulsionando investimentos sustentáveis. Acesse o estudo completo da Economatica para uma análise detalhada para entender seu perfil no mercado financeiro e o fluxo de recursos para as novas debêntures.