O mercado financeiro é palco de uma busca incessante por estratégias que possam superar as expectativas comuns de retorno, o tão desejado “alfa”. Esse alfa representa o retorno adicional que um investidor pode obter em comparação ao seu custo de oportunidade do capital ou ao retorno esperado pelo Modelo de Precificação de Ativos Financeiros (CAPM), ou, de maneira mais direta, ao superar um benchmark como o Ibovespa. O desafio é descobrir métodos que, de forma consistente e lucrativa, consigam bater o mercado. Será que existe uma “fórmula mágica” para isso?

Joel Greenblatt se destacou por propor uma fórmula que combina simplicidade e eficiência. Sua estratégia se baseia na criação de um sistema de pontuação e classificação para identificar empresas com alta capacidade de geração de lucros e rentabilidade do capital, mas que estejam com preços subavaliados.

Essencialmente, buscam-se empresas com um significativo desconto de mercado. A Fórmula Mágica de Greenblatt utiliza dois indicadores essenciais: o Retorno Sobre o Capital Investido (ROIC) e o EV/EBIT.

O Retorno sobre o Capital Investido (ROIC) é um dos indicadores financeiros mais importantes para analisar a eficiência operacional de uma empresa. Para calcular o ROIC, divide-se o lucro operacional líquido de impostos pelo capital investido total, que inclui dívidas e patrimônio líquido. Um ROIC alto é geralmente interpretado como um sinal de que a empresa está utilizando seu capital de maneira eficaz para gerar lucros.

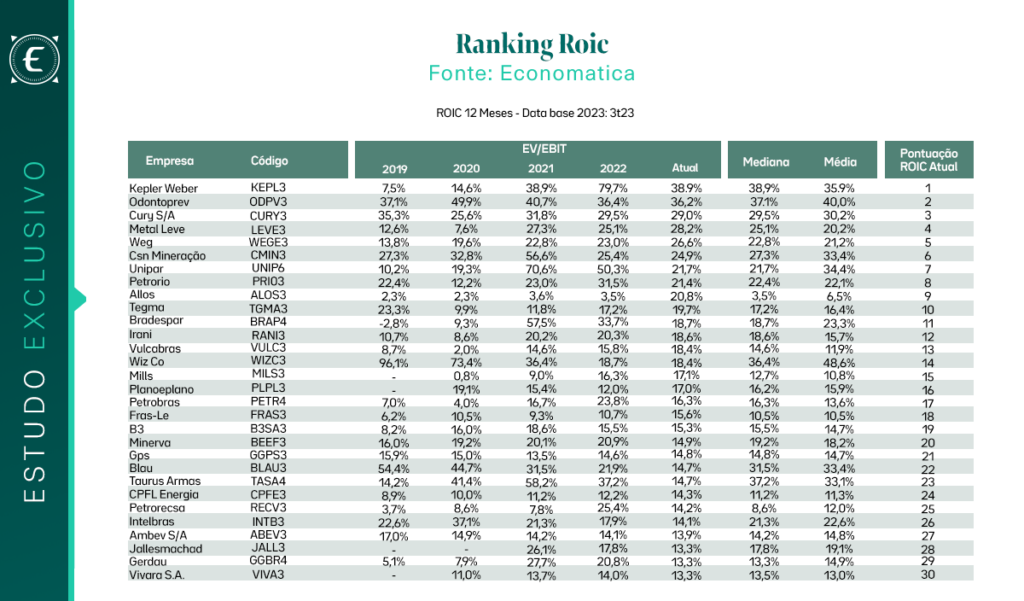

Seguindo a primeira premissa da fórmula de Joel Greenblatt, a Kepler Weber obteve a melhor nota. A empresa apresentou um ROIC de 38,9% no último resultado, indicando uma operação eficiente. Empresas como CSN Mineração e Petrobras também se destacam por sua eficiência e têm se beneficiado de um mercado de commodities favorável, estando entre as mais rentáveis em termos de ROIC nos últimos cinco anos. Acompanhando o alto retorno, Odontoprev, Cury e Metal Leve também se destacam, com ROICs médios superiores a 28%.

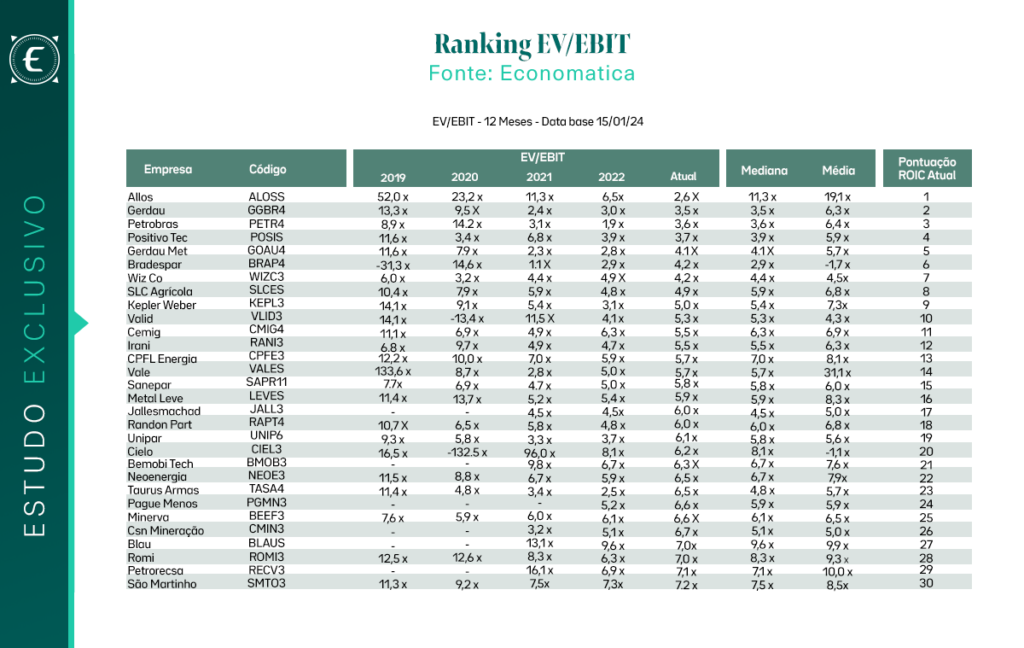

Já ao avaliarmos o EV/EBIT, que é uma métrica de avaliação que compara o Valor da Empresa (Enterprise Value, EV) ao seu Lucro Antes de Juros e Impostos (Earnings Before Interest and Taxes, EBIT), o EV leva em conta o valor de mercado total da empresa, adicionando as dívidas e subtraindo o caixa, oferecendo assim, uma visão mais abrangente do valor da empresa do que simplesmente seu valor de mercado. O EBIT é uma medida da capacidade de geração de lucro operacional da empresa, excluindo os efeitos das decisões de estrutura de capital e impostos. Um EV/EBIT menor sugere que o preço da ação da empresa pode estar baixo em comparação com a quantidade de lucro operacional que está gerando, indicando que a empresa está subavaliada pelo mercado. No entanto, é importante analisar o EV/EBIT dentro do contexto de cada setor, já que diferentes indústrias têm padrões de avaliação distintos.

A Allos tem a primeira posição, sendo negociada a 2,6x o seu EBIT. Logo após, temos a Gerdau e a Petrobras, duas gigantes do setor industrial e energético, respectivamente, ambas avaliadas em cerca de 3,5x o EV/EBIT.

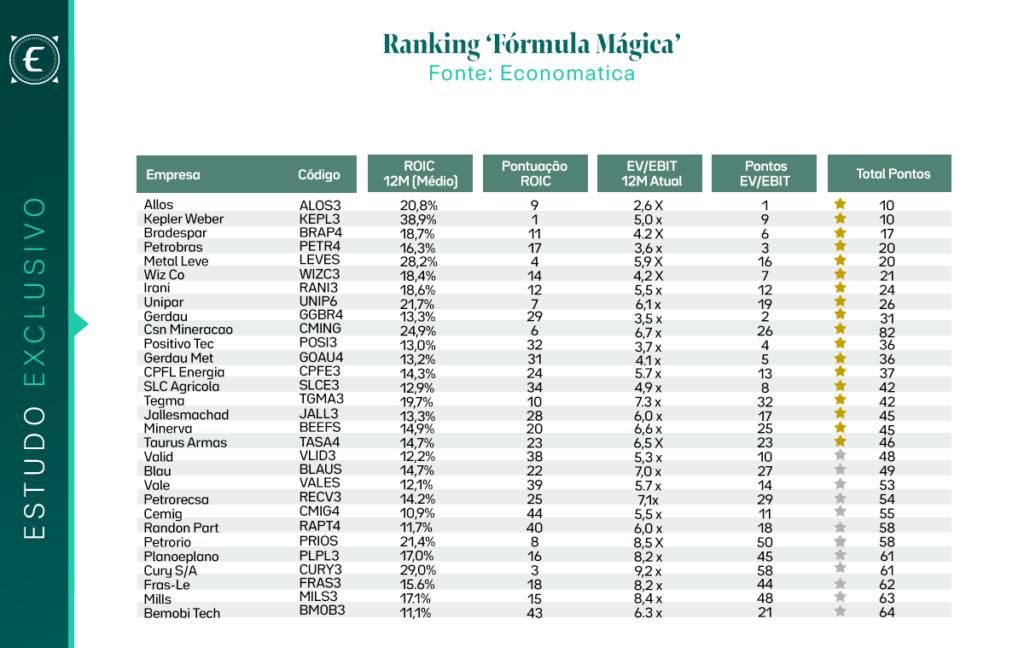

Tendo as pontuações dos indicadores da “fórmula mágica”, podemos cruzar os dados para identificar empresas que se destacam por apresentarem simultaneamente um EV/EBIT baixo e um ROIC alto. Essa combinação tende a indicar que o preço de mercado da empresa está baixo em comparação ao seu lucro operacional, ao passo que um ROIC alto geralmente é reflexo de uma gestão eficiente e rentável do capital.

A Kepler Weber (KEPL3) tem destaque com uma boa pontuação tanto em ROIC quanto em EV/EBIT. Empresas como a Metal Leve (LEVE3) e a Petrobras (PETR4) também apresentam ROICs elevados, colocando-as como empresas eficientes em termos de uso de capital. Já a Positivo (POSI3), que, embora tenha um ROIC moderado, é negociada a um EV/EBIT que coloca a empresa em uma posição de destaque no ranking EV/EBIT.

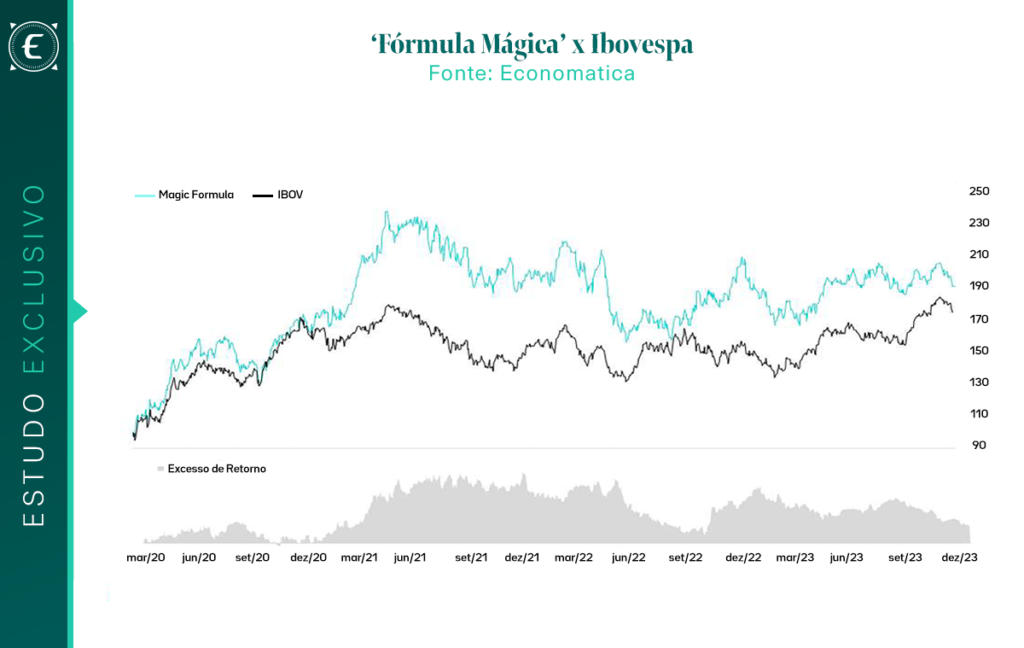

Para avaliar o conceito de Greenblatt, é válido um experimento simples e direto: a construção e acompanhamento de uma carteira hipotética baseada nessa estratégia, utilizando dados históricos do período entre 2020 e 2023. A fim de aderir mais fielmente aos princípios de Greenblatt, empresas pertencentes aos setores de utilidades públicas, bancos e seguradoras serão excluídas da seleção.

As carteiras serão constituídas anualmente em março, baseando-se nos dados de ROIC e EV/EBIT do ano anterior, sob a suposição de que todas as empresas em questão já tenham publicado seus resultados financeiros até essa data. Cada carteira será composta pelas 10 empresas com as melhores pontuações combinadas de ROIC e EV/EBIT, distribuídas em pesos iguais para garantir uma comparação igualitária.

Analisando o desempenho histórico, a carteira gerada pela estratégia de Greenblatt se sobressai em determinados momentos quando comparada com o Ibovespa, o principal benchmark do mercado brasileiro. Desde o início da simulação, em 31 de março de 2020, a carteira acumulou uma valorização de 90%, superando o Ibovespa, que registrou 74% de valorização no mesmo período. O ápice dessa performance ocorreu no início do segundo trimestre de 2021, quando a carteira atingiu um impressionante crescimento de cerca de 140%, contra os 80% do índice.

Este estudo mostra como a manipulação e replicação de dados podem ser eficazes ao se utilizar uma metodologia estabelecida, como a Fórmula Mágica de Greenblatt. O backtesting, que é o teste de uma estratégia usando dados históricos, desempenha um papel fundamental na validação da teoria. Esse processo pode ser executado de diversas maneiras, com níveis variados de complexidade e precisão. Ao aplicar filtros avançados, os analistas conseguem aprimorar a seleção de ativos e refinar a análise em linha com suas estratégias e modelos.

E aqui entra o papel da Economatica. Com seus recursos avançados, a Economatica oferece aos usuários a capacidade de explorar dados financeiros históricos, aplicar diferentes critérios de seleção e testar a performance de estratégias de investimento em variados cenários de mercado.

É importante ressaltar que este estudo não constitui uma recomendação de compra ou venda. O objetivo é meramente informativo, demonstrando como uma estratégia de investimento pode ser testada e validada usando ferramentas especializadas. Investidores devem sempre realizar suas próprias análises e consultas com profissionais antes de tomar decisões de investimento.

Caso deseje personalizar o estudo e seja usuário da nossa solução, entre em contato com nosso suporte pelo telefone (11) 4081-3800 ou pelo e-mail info@economatica.com.br para que possamos lhe auxiliar na elaboração do seu estudo, conforme suas necessidades. Se ainda não for usuário da nossa plataforma, solicite-nos um trial.

No Brasil, os fundos de previdência surgem como uma ferramenta valiosa para...

Um dos principais desafios para investidores é tentar superar o mercado por...

Descubra como a Lei 14.801/2024 está impulsionando investimentos sustentáveis. Acesse o estudo completo da Economatica para uma análise detalhada para entender seu perfil no mercado financeiro e o fluxo de recursos para as novas debêntures.