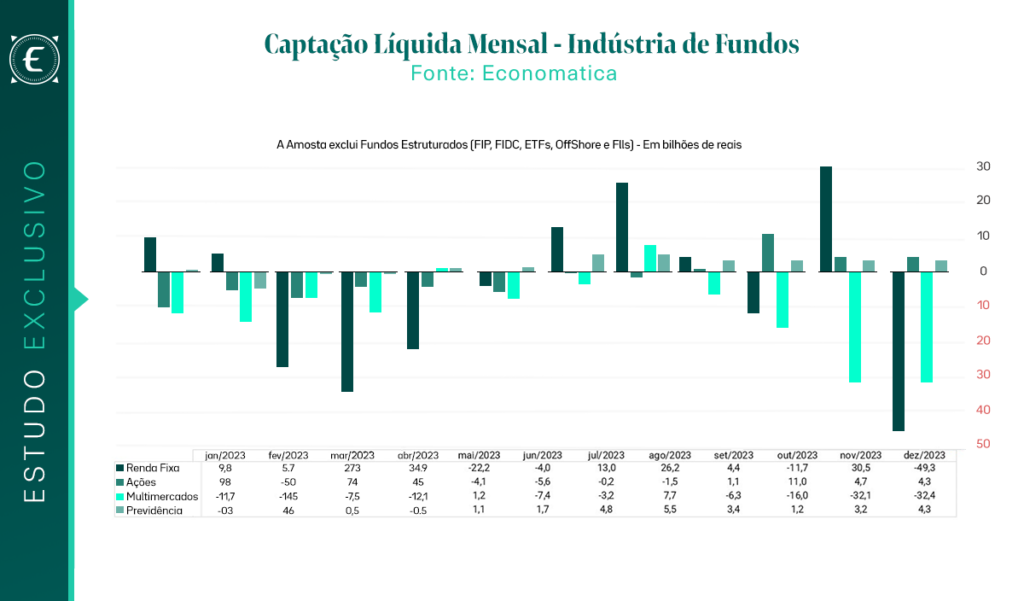

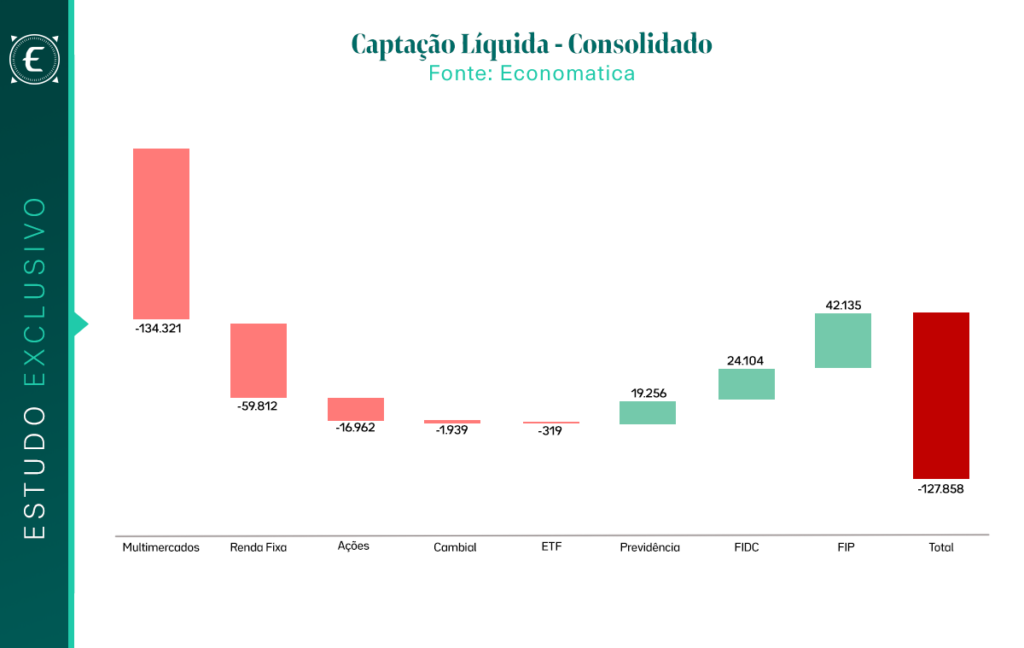

O ano de 2023 foi um período de provações para a indústria de fundos no Brasil, marcado por uma onda de resgates que atingiu, com maior intensidade, os fundos multimercados — classe protagonista do mercado de fundos nacional devido à sua flexibilidade operacional e diversidade estratégica. No consolidado do ano passado, a indústria de fundos apresentou uma captação líquida, diferença entre captações e resgates, negativa que ultrapassou a marca dos R$ 127 bilhões.

Entre as categorias de fundos, a de multimercados foi a que registrou o maior impacto, com saídas líquidas superiores a 134 bilhões. Este estudo visa aprofundar a compreensão desses movimentos, explorando possíveis causas e as implicações dessas transformações no universo dos fundos de investimento.

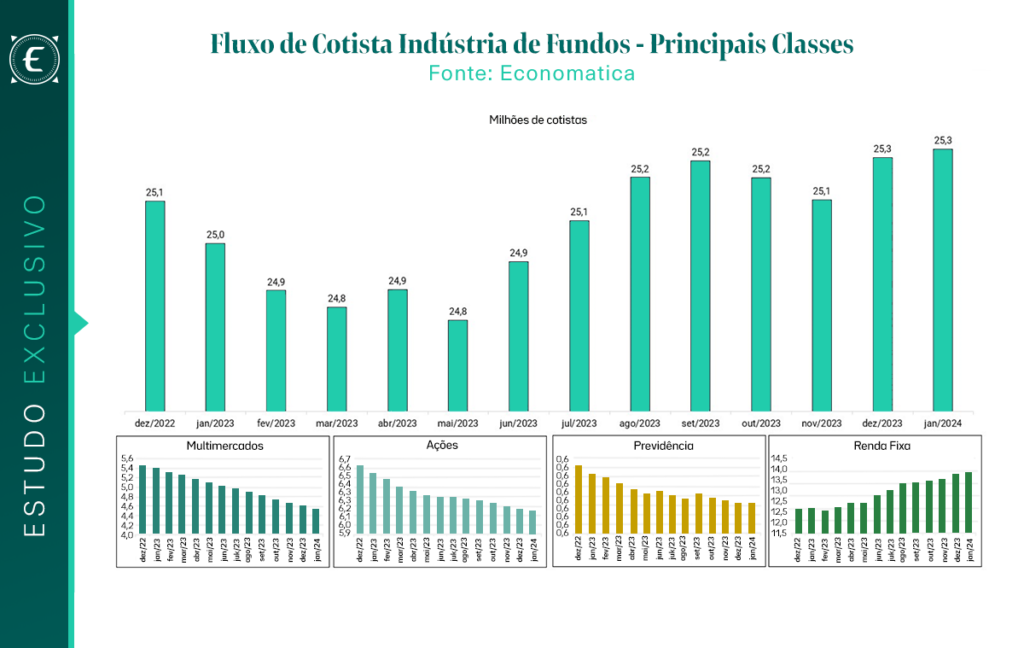

O fluxo de recursos é um indicador muito importante para medir a confiança dos investidores em uma classe de ativos. Além dessa métrica, é importante também observar o fluxo de cotistas, que sinaliza quando os investidores deixam de aplicar integralmente em um fundo. Em 2023, o mercado começou com mais de 25,1 milhões de cotistas, mas enfrentou um declínio até maio, quando totalizou 24,7 milhões de cotistas. O ano fechou com um ligeiro aumento para 25,2 milhões de cotistas, embora esse crescimento não represente totalmente a dinâmica de todas as classes.

A renda fixa foi a classe que viu um salto no número de cotistas, de 12,4 milhões para quase 14 milhões. Esse movimento pode ser interpretado como uma busca por segurança em tempos de juros atrativos. Por outro lado, os multimercados viram uma redução de cotistas de 5,4 milhões para 4,5 milhões, enquanto ações e previdência mantiveram uma redução modesta.

Para entender, dentre as diversas variáveis, o que motivou essa onda de resgates e saída de cotistas, é importante analisar a performance dos fundos, especialmente os multimercados.

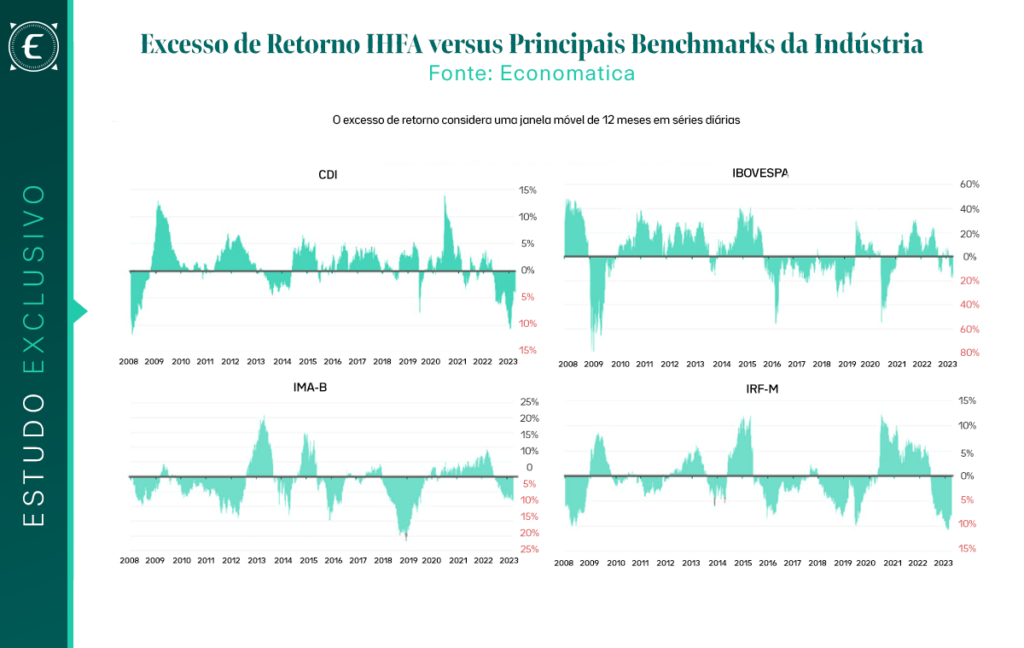

Utilizando o Índice de Hedge Funds da Anbima (IHFA) como representante dessa classe, observamos que, embora tenha havido períodos de alta performance entre 2020 e 2021,no agregado de 2009 a 2024, o IHFA não superou consistentemente os benchmarks. No entanto, o índice superou o CDI em 69% do período, com um retorno excedente médio de 1.31%, agregando valor significativo aos cotistas.

Comparando com o IBOV, o IHFA apresentou um retorno excedente médio de 4.18%, superando o índice do mercado de ações em 61% dos dias analisados e demonstrando a habilidade dos gestores em capturar oportunidades no mercado de ações para gerar retornos superiores ao principal benchmark de renda variável. Já em relação ao IMA-B e ao IRF-M, os resultados foram menos favoráveis, com retornos excedentes médios negativos de -1.82% e -0.32%, respectivamente.

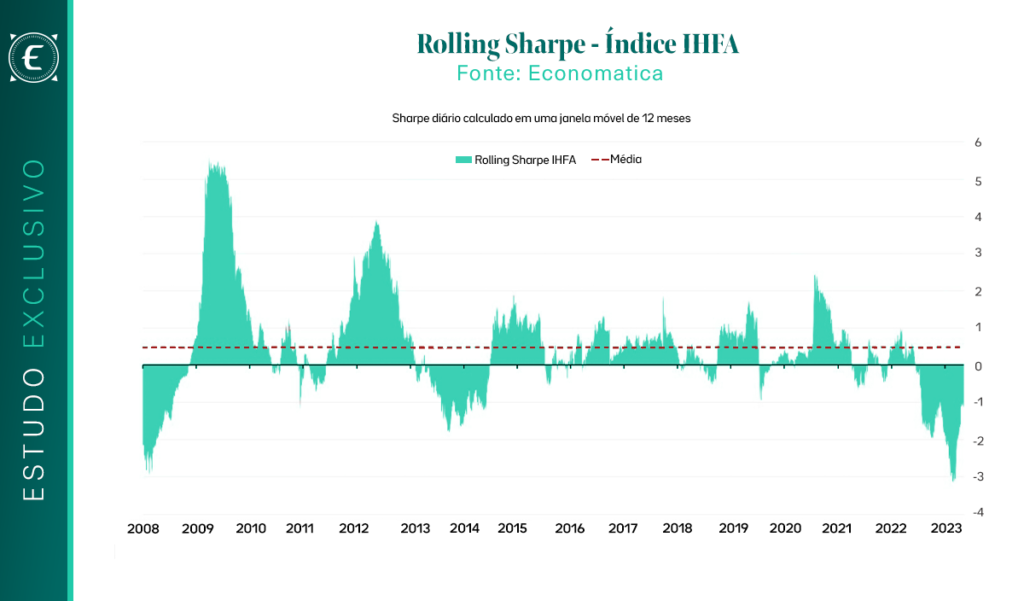

Não podemos esquecer a importância de avaliar o risco assumido. Para isso, usaremos o índice de Sharpe. Com um sharpe médio de 0.48 para o IHFA, representa que, em média, os fundos multimercados geraram um retorno ajustado ao risco acima da taxa livre de risco. A variação do índice de Sharpe, com um desvio padrão de 1.43 e uma faixa que vai de -3.23 a 5.59, apresenta uma performance volátil ao longo do tempo, influenciada tanto por períodos de mercado favoráveis quanto por crises globais e recessões domésticas.

Neste contexto, a importância de se analisar um período mais extenso e realizar

comparações entre as diferentes classes de fundos se torna essencial. Uma perspectiva de longo prazo permite uma compreensão mais profunda das tendências do mercado e das respostas dos fundos a diferentes ciclos econômicos. Em particular, as diversas estratégias adotadas pelos fundos multimercados requerem dos investidores uma escolha criteriosa. Cada estratégia tem suas peculiaridades, riscos e potenciais de retorno, e a seleção de um fundo deve estar em consonância com as metas e o perfil de risco de cada investidor.

Esse estudo foi elaborado com a base de dados e o ferramental da Economatica, uma plataforma reconhecida pela sua confiabilidade e abrangência no mercado financeiro. Com acesso a séries históricas, composições de carteira, indicadores de risco e retorno, entre outros dados cruciais, a Economatica possibilita uma análise aprofundada e precisa.

Caso deseje personalizar o estudo e seja usuário da nossa solução, entre em contato com nosso suporte pelo telefone (11) 4081-3800 ou pelo e-mail info@economatica.com.br para que possamos lhe auxiliar na elaboração do seu estudo, conforme suas necessidades. Se ainda não for usuário da nossa plataforma, solicite-nos um trial.

No Brasil, os fundos de previdência surgem como uma ferramenta valiosa para...

Um dos principais desafios para investidores é tentar superar o mercado por...

Descubra como a Lei 14.801/2024 está impulsionando investimentos sustentáveis. Acesse o estudo completo da Economatica para uma análise detalhada para entender seu perfil no mercado financeiro e o fluxo de recursos para as novas debêntures.