Metodologia

Na amostra listamos todos os IPO´s que foram registrados na bolsa b3 desde janeiro de 2004.No cálculo de participação no valor de mercado consideramos somente os IPO’ s originais dentro da composição do valor de mercado no último dia de cada ano.Os IPO´s que eventualmente fecharam capital ou sofreram incorporações e deixaram de ser negociados na sua forma original deixam de fazer parte da amostra a partir do dia que tiveram a mudança.

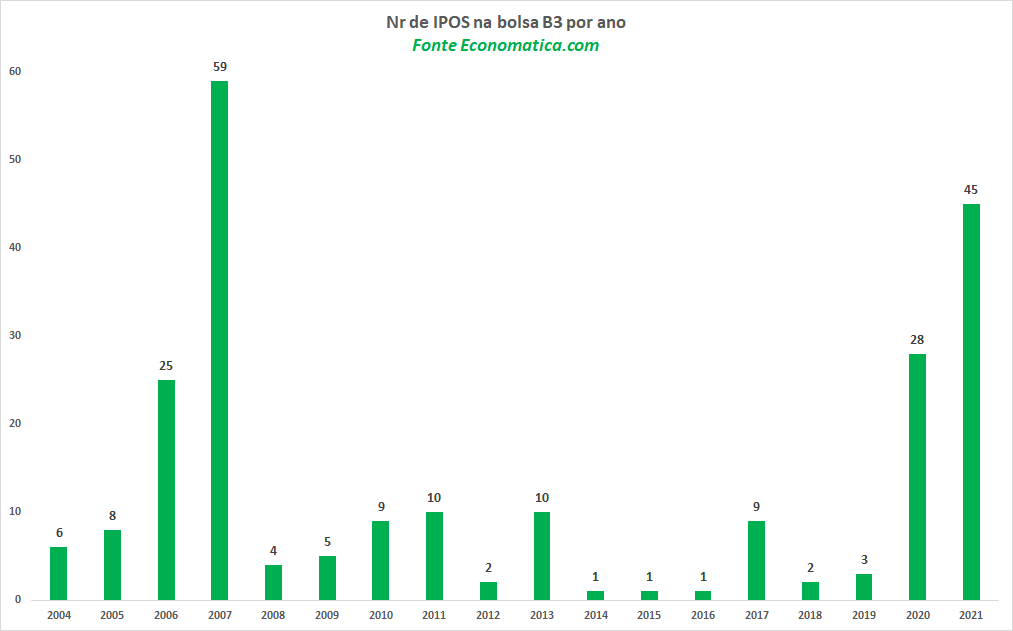

Quantidade de IPO´s

No ano de 2021 temos registrados 45 IPO´s até o dia 20 de agosto de 2021, porém, o maior volume de IPO´s aconteceu no ano de 2007 com 59 IPO´s.

Os anos de 2014 a 2016 tivemos somente um IPO em cada ano.

Desde 2004 tivemos 228 IPO´s, destes temos 128 IPO´s sendo negociados na sua forma original.

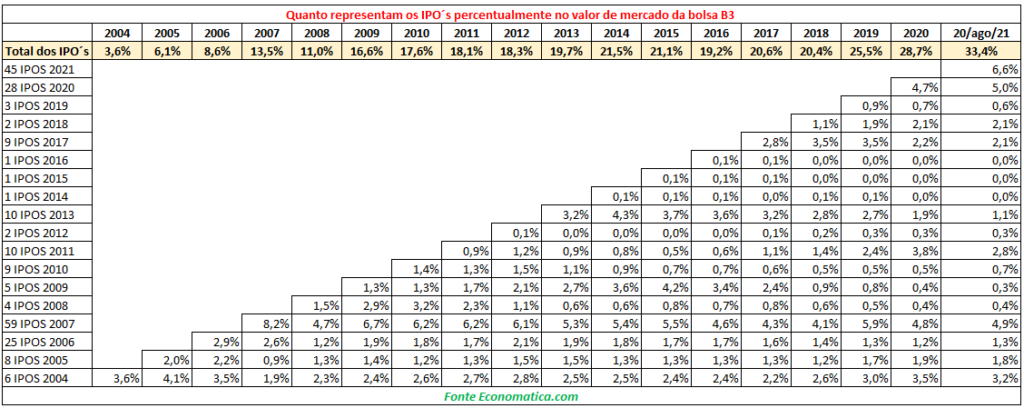

Quanto representam os IPO’S do valor de mercado

Na tabela abaixo vemos que no ano de 2004 os 6 IPO´s deste ano representavam 3,6% do valor de mercado da bolsa B3.

No ano de 2007, ano em que tivemos o maior número de IPO´s, o valor de mercado concentrava 8,2% do total com os IPO´s emitidos em 2007 e de 13,5% consolidando todos os IPO´s desde janeiro de 2004.

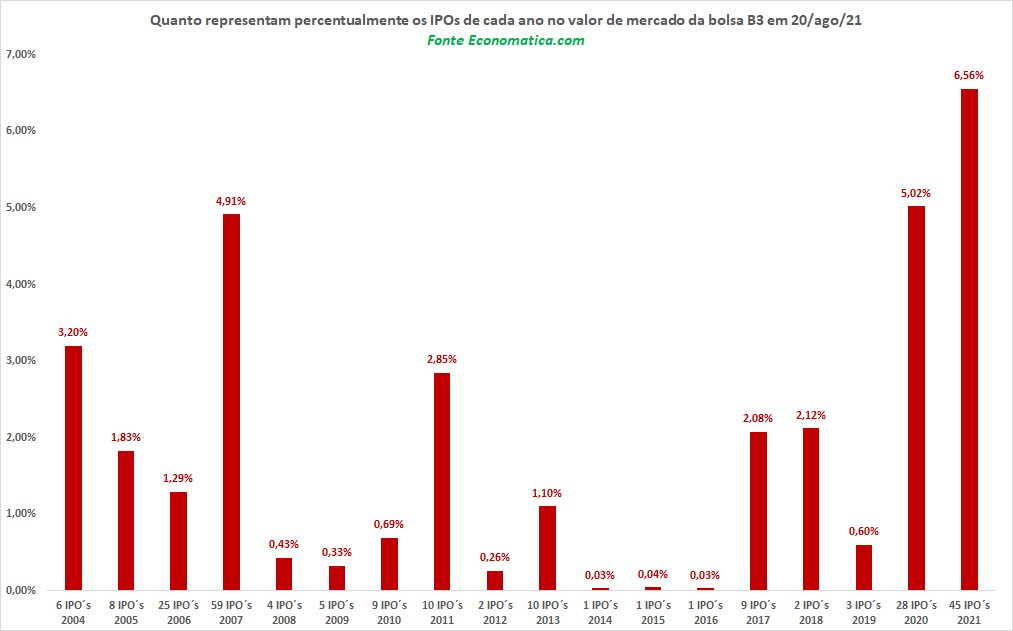

Quanto representam percentualmente os IPO’ s de cada ano no valor de mercado da bolsa B3 em 20/ago/21

No ano de 2021 os 45 IPO´s listados representam 6,56% do total do valor de mercado e a soma de todos os IPO´s sobreviventes desde 2004 somam 33,4% do valor de mercado da B3 no dia 20 de agosto de 2021. Os IPO´s de 2020 representam 5,02% e os de 2007 4,91%.

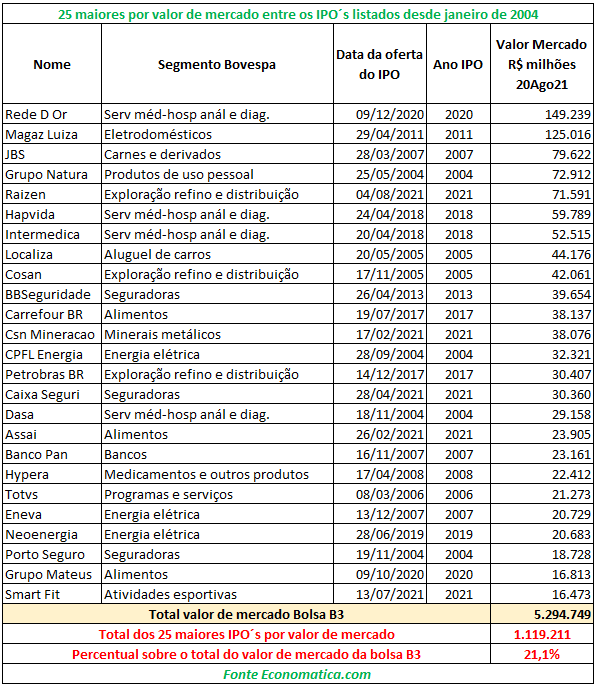

25 maiores por valor de mercado entre os IPO´s listados desde janeiro de 2004

A tabela abaixo lista os 25 IPO´s com maior valor de mercado entre todos os IPO´s sobreviventes desde janeiro de 2004.

Cinco IPO´s são do ano de 2021, quatro de 2004 e três de 2007 e o restante de anos diversos.

Quatro IPO´s são de empresas do segmento serv méd-hosp anál e diag.. Os segmentos de alimentos, energia elétrica, exploração refino e distribuição e seguradoras têm três representantes e outros nove setores têm um IPO cada.

A Rede D Or com R$ 149,2 bilhões é a empresa com maior valor de mercado, seguida pela Magazine Luiza com R$ 125,0 bilhões.

Cinco empresas têm valor de mercado entre R$ 50 e R$ 80 bilhões, quinze entre R$ 20 e R$ 50 bilhões, dezenove entre R$ 10 e R$ 20 bilhões (na tabela somente listamos três).

Os 25 maiores IPOS concentram R$ 1,11 trilhão, que representa 21,1 % do total do valor de mercado da bolsa B3.

Setores com maior valor de mercado entre IPO´s desde 2004

Serv méd-hosp anál e diag. tem 12 empresas com R$ 336,9 bilhões de valor de mercado, que representam 6,36% do total da bolsa B3. O setor de Exploração refino e distribuição com oito IPO´s tem R$ 171,1 bilhões ou 3,23% da B3.

Os 25 setores mais representativos concentram 31,05% do total do valor de mercado no dia 20 de agosto de 2021.

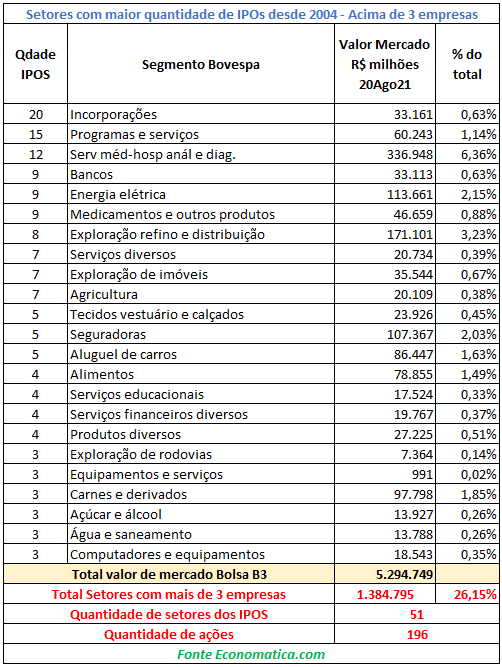

Setores com maior quantidade de IPO´s desde 2004 – acima de 3 empresas

Na tabela listamos os setores com mais de 3 IPO´s e destacamos o setor de incorporadoras com 20 IPO´s que totalizam R$ 33,1 bilhões de valor de mercado. O setor de Programas e serviços com 15 IPO´s é o segundo maior por número de IPO´s, que somam juntos R$ 60,2 bilhões de valor de mercado. Serv méd-hosp anál e diag. com 12 empresas tem R$ 336,9 bilhões de valor de mercado.

Os 25 setores mais significativos concentram R$ 1,38 trilhão ou 26,15% do total da B3.

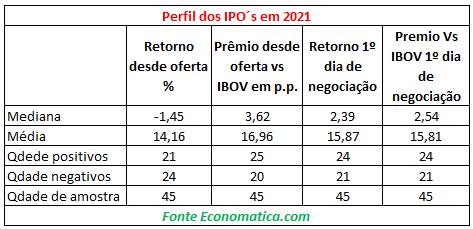

Comportamento dos IPOS de 2021

Os 45 IPO´s do ano de 2021 até 20 de agosto têm na mediana rentabilidade acumulada de -1,45%, com prêmio acima do Ibovespa de 3,62 p.p. na mediana.

Na média, a rentabilidade desde a oferta dos 45 IPO´s é de 14,16% e 16,96 p.p. acima do Ibovespa.

Vinte e um IPO´s registram retorno positivo até 20 de agosto e 24 retornos negativos.

Vinte e cindo IPO´s têm rentabilidade superior ao do Ibovespa desde o IPO e vinte abaixo do índice de referência.

A mediana do retorno no primeiro dia de negociação é de 2,39% ou 2,54 pontos percentuais acima do Ibovespa. Na média, o retorno no primeiro dia é de 15,87% ou 15,81 pontos percentuais acima do Ibovespa.

No primeiro dia de negociação, 24 IPO’ s tiveram rentabilidade positiva e 21 negativa.

Caso deseje personalizar o estudo e seja usuário da nossa solução, entre em contato com nosso suporte pelo telefone 011 40813800 ou pelo e-mail info@economatica.com.br para que possamos lhe auxiliar na elaboração do estudo e implementar o levantamento conforme suas necessidades. Se ainda não for usuário da nossa plataforma solicite um trial.

No Brasil, os fundos de previdência surgem como uma ferramenta valiosa para...

Um dos principais desafios para investidores é tentar superar o mercado por...

Descubra como a Lei 14.801/2024 está impulsionando investimentos sustentáveis. Acesse o estudo completo da Economatica para uma análise detalhada para entender seu perfil no mercado financeiro e o fluxo de recursos para as novas debêntures.