Com base nos dados disponíveis na plataforma de fundos da Economatica (fonte CVM/ANBIMA), elaboramos relatório de desempenho dos fundos de investimento no mês de fevereiro de 2021.

Para a elaboração do relatório foram consideradas as seguintes condições:– Os cálculos de patrimônio líquido, captação líquida e a rentabilidade de cada tipo excluem os Fundos em Cotas (FC) e Fundos de investimento em cotas master (FM), evitando assim a dupla contagem.

Conforme recomendação da ANBIMA no item 2 do relatório mensal desta instituição e comentários da ANBIMA ao relatório que é gerado pela Economatica.

– A mediana da rentabilidade por classificação considera todos os fundos com dados disponíveis até cinco dias anteriores à data de corte. FIDC´s, FIPS, Fundos Imobiliários e Fundos Off Shore não fazem parte da amostra.

– Consideramos a data de corte sempre o último dia calendário de cada mês. Assim, para o mês de janeiro, por exemplo, foram tomados os últimos dados disponíveis no mês de todos os fundos; estes dados poderiam estar entre os dias 22 e 26 de fevereiro.

– Excepcionalmente neste relatório excluímos o fundo BB Carteira Ativa do Banco do Brasil por ter efetuado um resgate de R$ 43,8 bilhões no mês de janeiro referente à posição das ações da Litel e Litela, o que acaba distorcendo as amostras de 12 meses e no ano de 2021.

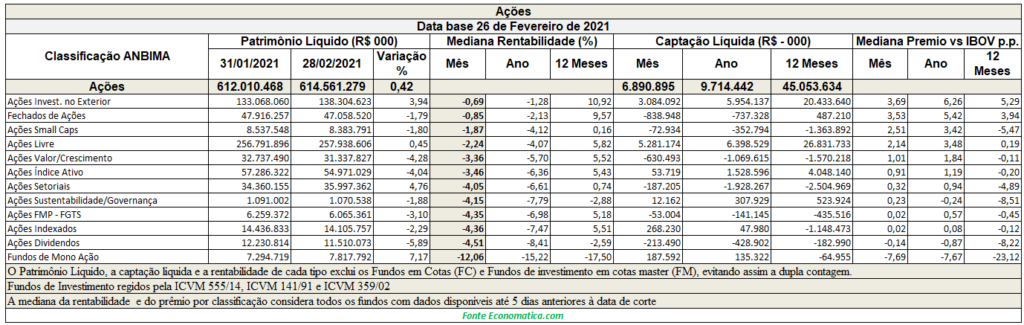

Fundos de ações

Em fevereiro o patrimônio dos fundos volta a ter crescimento após a queda do mês de janeiro de 2021. Em setembro houve queda de -3,16% e em outubro recuo de -0,40%, com crescimento de 12,65% no mês de novembro e 7,46% em dezembro, queda de -0,91% janeiro de 2021 e crescimento de 0,42% no mês de fevereiro.

Quatro categorias têm crescimento de patrimônio em fevereiro, os Fundos de Mono Ação com crescimento de 7,17% têm o maior crescimento, seguido pelos fundos Ações Setoriais com 4,76%, Ações Invest. no Exterior com 3,94% e Ações Livre com 0,45%. Na contra mão os fundos de Ações Dividendos têm queda de -5,89%.

O patrimônio dos fundos de ações em janeiro registra crescimento de R$ 2,55 bilhões.

A captação líquida dos fundos de ações em fevereiro é positiva em R$ 6,89 bilhões, puxada pelos fundos de ações livre com captação de R$ 5,28 bilhões. Já os fundos fechados de ações têm o maior nível de resgates com R$ 838,9 milhões de captação líquida negativa.

Todas as categorias de fundos de ações recuam na mediana da rentabilidade no mês de fevereiro, os fundos de Mono Ação são os mais afetados, na mediana têm queda de -12,06%. Os menos afetados na mediana são os fundos Ações Invest. no Exterior com queda de -0,69%.

Excepcionalmente neste relatório excluímos o fundo BB Carteira Ativa do Banco do Brasil por ter efetuado um resgate de R$ 43,8 bilhões no mês de janeiro referente à posição das ações da Litel e Litela, o que distorce as amostras de 12 meses e no ano de 2021.

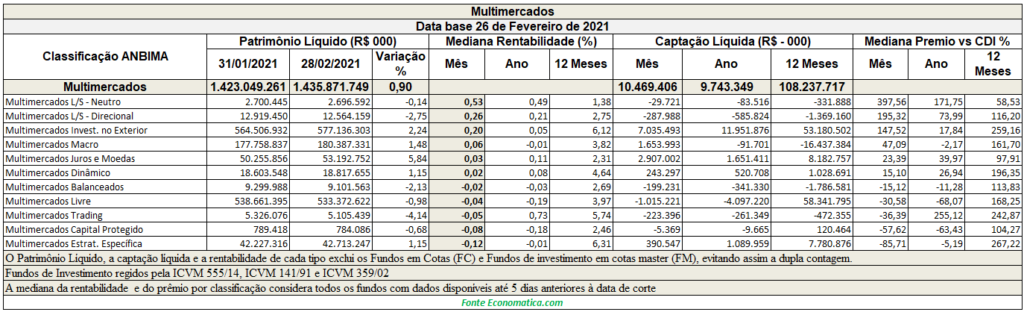

Fundos Multimercados

Pelo sexto mês consecutivo o patrimônio dos fundos multimercado registra crescimento: no mês de setembro foi de 0,13%, outubro de 0,52%, novembro de 1,57%, dezembro 1,86%, janeiro/21 com 0,30% e fevereiro com 0,90%. Os fundos Multimercados Juros e Moedas têm o maior crescimento com 5,84%. Os fundos Multimercados Trading têm a maior queda de patrimônio com -4,14%.

O mês de fevereiro quebra dois meses de captação líquida negativa, em dezembro houve queda de R$ -110,4 milhões, janeiro queda de R$ -4,84 bilhões e em fevereiro a captação é de R$ 10,4 bilhões.

Devemos lembrar que tivemos uma sequência de sete meses de captação positiva entre maio e novembro de 2020: em maio a captação foi de R$ 6,45 bilhões, no mês de junho de R$ 13,7 bilhões, em julho foi de R$ 29,4 bilhões, agosto com R$ 13,7 bilhões, setembro com R$ 5,92 bilhões, outubro de R$ 6,0 bilhões, novembro foi de R$ 1,3 bilhão.

O carro chefe em captação líquida no mês de fevereiro foram os fundos Multimercados Invest. no Exterior com R$ 7,03 bilhões, seguidos pelos Multimercados Juros e Moedas com R$ 2,90 bilhões. Na contramão estão os fundos multimercado livre com queda de R$ -1,01 bilhão e Multimercados L/S – Direcional com queda de R$ -287,9 milhões.

Os fundos Multimercados L/S – Neutro têm o melhor desempenho, pois na mediana valorizaram 0,53%, o que representa 397,5% do CDI.

No mês de fevereiro na mediana somente três categorias têm rentabilidade acima do CDI: Multimercados L/S – Neutro, Multimercados L/S – Direcional e Multimercados Invest. no Exterior, todas as demais categorias perdem para o índice de referência.

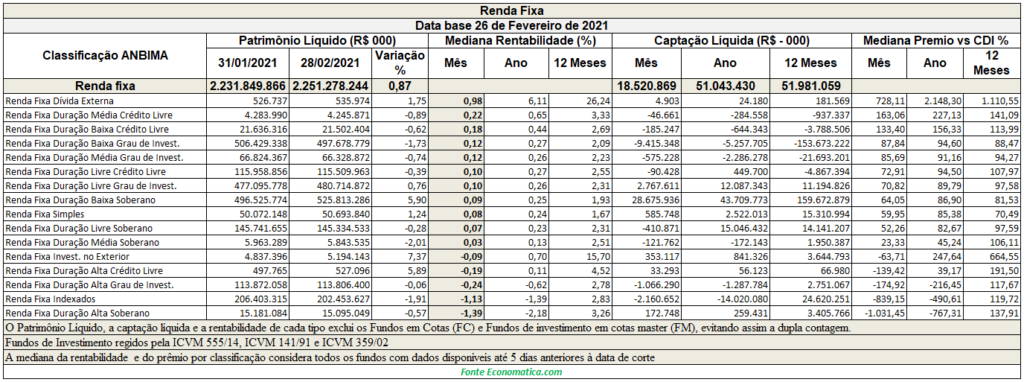

Fundos Renda Fixa

Pelo terceiro mês consecutivo os fundos de renda fixa têm crescimento de patrimônio, em dezembro de 2020 o crescimento foi de R$ 21,7 bilhões ou 1,0 %, janeiro de 2021 de R$ 36,14 bilhões ou 1,65% e fevereiro com R$ 19,4 bilhões ou 0,87%. Os fundos de RF fecham o mês de janeiro com patrimônio de R$ 2,25 trilhões.

A captação líquida em fevereiro é positiva pelo terceiro mês consecutivo, em dezembro foi positiva em R$ 2,75 bilhões, janeiro R$ 28,9 bilhões e fevereiro R$ 18,5 bilhões.

Sete categorias tiveram entrada de recursos em fevereiro.

Os fundos Renda Fixa Duração Baixa Soberano têm a maior captação líquida com R$ 28,6 bilhões.

Os fundos Renda Fixa Duração Baixa Grau de Invest. têm a maior queda com R$ -9,41 bilhões.

Os fundos de Renda Fixa Dívida Externa tiveram o melhor desempenho em fevereiro, na mediana valorizaram 0,98%.

Cinco categorias registram rentabilidade negativa na mediana no mês de fevereiro e os fundos Renda Fixa Duração Alta Soberano na mediana têm o maior recuo com -1,39%.

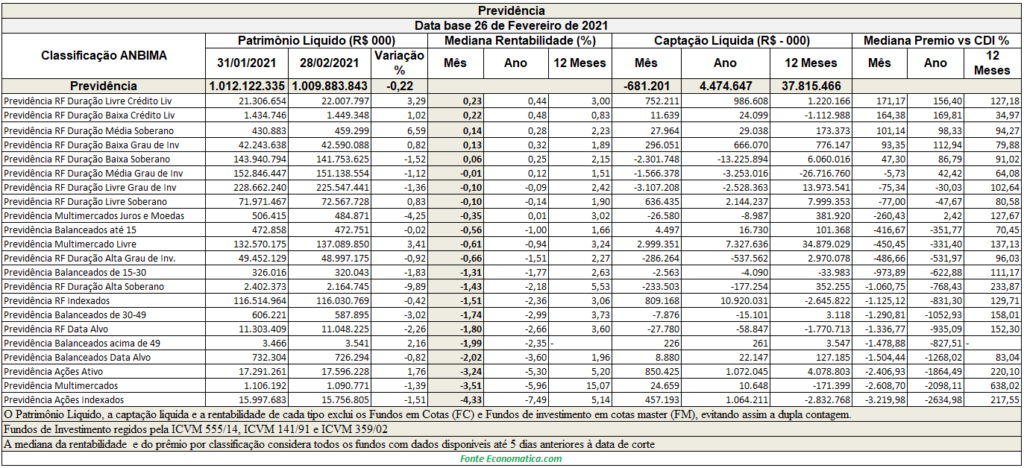

Fundos de Previdência

Os fundos de previdência registram queda de patrimônio de -0,22% e fecham janeiro de 2021 com R$ 1,0 trilhão.

Em fevereiro a captação líquida consolidada dos fundos de previdência é negativa em R$ 681,2 milhões.

Os fundos de Previdência Multimercado Livre têm a maior captação líquida em fevereiro com R$ 2,99 bilhões, seguidos pelos Previdência Ações Ativo com captação líquida de R$ 850,4 milhões. Na contramão, os fundos de Previdência RF Duração Livre Grau de Inv têm captação líquida negativa de R$ -3,10 bilhões.

Os fundos de Previdência RF Duração Livre Crédito Liv têm o melhor desempenho no mês de fevereiro, na mediana a rentabilidade é de 0,23%, seguidos pelos fundos Previdência RF Duração Baixa Crédito Liv com 0,22%.

Somente cinco categorias têm na mediana rentabilidade acima do CDI.

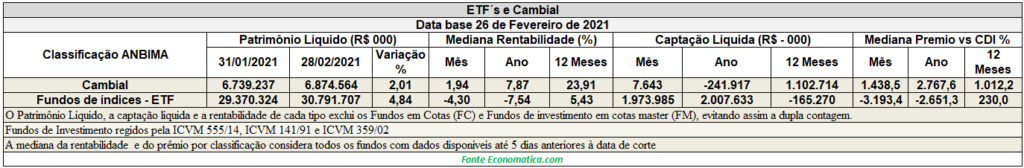

Fundos ETF´s e Cambial

No mês de fevereiro os fundos de ETF´s registram crescimento de patrimônio de 4,84% e os cambiais crescimento de 2,01%.

A captação líquida em janeiro dos fundos cambiais e de ETF´s é positiva com R$ 7,6 milhões e R$ 1,97 bilhão, respectivamente.

Em fevereiro os fundos cambiais têm valorização de 1,94% na mediana e os fundos de ETF´s queda de -4,30%.

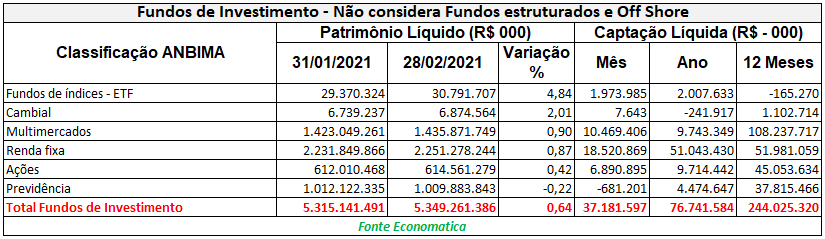

Fundos Investimento consolidado

Em fevereiro o patrimônio líquido consolidado da indústria tem crescimento de 0,64%. Os fundos de índices ETFs têm o maior crescimento com 4,84%, seguidos pelos fundos cambiais com 2,01%. Os fundos de previdência são os únicos a registrar diminuição de patrimônio, com queda de -0,22%.

A captação líquida consolidada em fevereiro é de R$ 37,1 bilhões. Os fundos de renda fixa têm a maior captação líquida com R$ 18,5 bilhões, seguidos pelos fundos multimercados com R$ 10,4 bilhões e os fundos de ações com captação de R$ 6,89 bilhões. Os fundos de previdência são os únicos a registrar captação líquida negativa de R$ -681,2 milhões.

Em 12 meses os fundos de índices ETF´s são os únicos a registrar captação líquida negativa com R$ -165,2 milhões. Todas as demais categorias têm captação líquida positiva, os multimercados lideram com R$ 108,2 bilhões, seguidos pelos fundos de renda fixa com R$ 51,9 bilhões, ações com R$ 45,0 bilhões e previdência com R$ 37,8 bilhões.

Caso deseje personalizar o estudo e seja usuário da nossa solução, entre em contato com nosso suporte pelo telefone 011 40813800 ou pelo e-mail info@economatica.com.br para que possamos lhe auxiliar na elaboração do estudo. Se ainda não for usuário da nossa plataforma solicite um trial.

No Brasil, os fundos de previdência surgem como uma ferramenta valiosa para...

Um dos principais desafios para investidores é tentar superar o mercado por...

Descubra como a Lei 14.801/2024 está impulsionando investimentos sustentáveis. Acesse o estudo completo da Economatica para uma análise detalhada para entender seu perfil no mercado financeiro e o fluxo de recursos para as novas debêntures.